Ипотечные кредиты, оформленные до 2015 года, на фоне политики централизованного снижения процентной ставки наносят серьезный урон бюджету заемщиков. Тем более, что сейчас существует множество предложений от финансовых организаций по пересмотру условий таких кредитов. Одним из самых привлекательных является рефинансирование ипотеки ВТБ 24, ориентированное практически на все категории населения, с индивидуальным подходом к каждому клиенту.

Условия программы рефинансирования ипотеки

Мнения финансовых аналитиков сходятся в том, что в ближайшем будущем стоит ожидать продолжения уменьшения ипотечных процентных ставок. Тем не менее, все крупные банковские учреждения в рамках программы предлагают рефинансировать займы исключительно других банков.

В такой ситуации заемщик получает деньги от ВТБ банка с целью выплаты займа сторонней организации, но на более лояльных для себя условиях. К примеру, при наличии ипотеки в иностранной валюте и постоянных колебаниях валютного рынка, целесообразно рефинансировать такой займ в национальной валюте.

Ипотека ВТБ

Официальный сайт ВТБ 24 содержит подробную информацию о том, как и кто может получить услугу пересмотра условий кредитования. Однако, выданные ранее кредиты самого банка рефинансировать нельзя.

Если по каким-либо причинам заемщик испытывает трудности в погашении взятого ранее кредита в ВТБ, он может обратиться в офис учреждения и написать заявление на реструктуризацию займа. В этом случае банк согласует с клиентом другие условия, на основании которых он будет возвращать заемные средства.

Ипотека других банков

Рефинансирование ипотеки других банков предоставляется на достаточно выгодных условиях. Возможно даже перекредитование клиента всего по двум предоставленным документам. Но ставки и сроки в том случае будут не такими лояльными.

Перекредитование ипотеки в ВТБ осуществляется исключительно в национальной валюте РФ сроком до 30 лет (20 при предоставлении двух документов).

Для жителей города Москвы и области сумма ипотечного кредитования максимально может составить 30 миллионов рублей. Заемщики из нескольких крупных региональных центров могут рассчитывать на получение 15 миллионов, из остальных регионов – на 10 миллионов.

Составная часть заемных средств в теле ипотечного кредита не может превышать 80% (при минимальном наборе документов 50%).

Рефинансирование ипотечного кредита производится в рамках программы снижения ставок от ВТБ для разных клиентских категорий:

- для физлиц 9,3%,

- для зарплатных клиентов 9%,

- для участников программы «Люди дела» 9% (8,8%, если они при этом являются зарплатными клиентами, 8,9%, если корпоративными),

- для корпоративных клиентов ВТБ 9,3%,

- по упрощенному пакету документов 10% и выше (в рамках программы Победа над формальностями).

Указанные ставки действительны при дополнительном оформлении комплексного страхового полиса. Без него ставка кредитования возрастает на 1%.

Оформление заявки

Перекредитование ипотеки в ВТБ 24 не отличается сложностью процедуры. И все-таки предварительно рекомендуется посетить отделение банка или оставить на сайте ВТБ заявку на получение консультации. Сотрудник банка более подробно расскажет об условиях рефинансирования и поможет рассмотреть каждый конкретный случай индивидуально.

Также заранее необходимо подготовить документы по предыдущему займу, оригиналы и ксерокопии. После консультации можно сразу заполнить заявление на получение услуги и приложить к нему документы. Банк рассматривает заявку в течение 4-5 дней.

Если по заявке принято положительное решение, сотрудники банка оповестят об этом заемщика и назначат дату получения денег.

Требования к заемщикам

Рефинансировать ипотеку в ВТБ 24 могут граждане, соответствующие требованиям, установленным регламентом учреждения. В общем виде перечень необходимых параметров выглядит следующим образом:

- Наличие гражданства РФ (при временной регистрации вопрос решается в индивидуальном порядке).

- Возрастное ограничение в пределах 22-65 лет для заемщиков-мужчин и 22-60 лет для заемщиков женского пола. Окончательное погашение займа при этом должно наступить минимум за полгода до достижения заемщиков верхнего возрастного лимита.

- Наличие документального подтверждения платежеспособности (справка 2-НДФЛ, выписка по счету и т.п.).

- Подтверждение трудоустройства сроком не менее 6 месяцев до момента подачи заявки. Совокупный трудовой стаж на протяжении 5 лет до момента подачи заявки должен насчитывать не менее 1 года.

- Документальное подтверждение наличия дополнительных источников дохода (не обязательно, но повысит шансы на одобрение заявки).

Чем больше документов, подтверждающих его благосостояние, клиент представит в банк, тем больше у него шансов получить услугу рефинансирования.

Перечень необходимых документов

В рамках программы «Победа над формальностями» от заемщиков банка не требуется собирать пакет документов. Понадобится лишь ксерокопия паспорта РФ и второй документ на выбор: СНИЛС или ИНН. Но в этом случае ставка рефинансирования по ипотеке буде составлять 10% или выше (по согласованию с банком).

В стандартном варианте перекредитования ипотеки в ВТБ 24 необходимо предоставить такую документацию:

- ксерокопия гражданского паспорта РФ,

- справка, подтверждающая наличие постоянного дохода (в любой форме на выбор заемщика: 2-НДФЛ, по форме банка или выписка по счету),

- ксерокопия трудовой книжки,

- ксерокопия предыдущего договора кредитования,

- выписка о погашении предыдущего займа,

- ксерокопия ипотечного договора,

- письменное и заверенное согласие супруга(и) на предоставление жилья в качестве залога ипотеки.

Для обоснования принятия жилья в качестве залога по займу может понадобиться предоставить документацию на него: технический паспорт БТИ, кадастровый паспорт, выписка ЕГРН и т.п. Все документы должны быть свежими, чтобы оценочная стоимость жилья была справедливой на текущий момент. Для первичного рынка недвижимости требования к документации более лояльные.

Почему могут отказать

Законодательство РФ определяет услугу кредитования как право, а не обязанность банковских учреждений. Поэтому при получении отказа в рефинансировании банк может не аргументировать его. Даже по запросу заемщика.

Как правило, отказ может быть обоснован при отсутствии достаточного количества информации о самом заемщике или о его предыдущих кредитах:

- недостаточный уровень дохода заемщика для погашения кредита,

- отрицательная кредитная история,

- отсутствие отметок о предыдущих займах в Бюро кредитных историй.

Обычно сотрудники банка рекомендуют откорректировать заявление или пакет документов, чтобы у клиента появились шансы на одобрения кредитным комитетом банка. Следует проконсультироваться со специалистами, как правильно заполнить заявку и оформить документы, чтобы не получить отказ в оказании услуги.

Особенности страхования

Предоставление услуги рефинансирования ВТБ на более выгодных условиях для заемщика возможно при условии оформления им комплексного страхового полиса. Без него заявка одобрена не будет или условия кредитования будут не такими привлекательными.

В состав полиса входят такие виды страхования:

- жизни и физического здоровья плательщика займа,

- залога по кредиту от порчи или кражи,

- имущества от утраты или ограничения права собственности.

По согласованию с банком возможно оформление только одного вида страховки – залога. Но в этом случае ставка кредита по ипотеке будет увеличена на 1%. Такая практика является распространенной для всех крупных финансовых учреждений.

Расчет рефинансирования на онлайн-калькуляторе

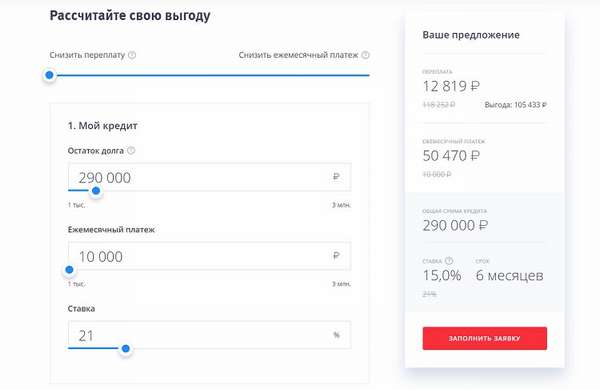

Для упрощения принятия решения о перекредитовании на сайте ВТБ 24 имеется калькулятор для примерного расчета суммы займа и величины переплаты по нему.

Окно калькулятора содержит несколько граф, которые необходимо правильно заполнить для получения корректной информации. Прежде всего, в верхней части необходимо отметить свою принадлежность к банку ВТБ и к определенной категории клиентов.

Затем проставить сумму первоначального кредита и остатка по нему. При желании можно задать дополнительные параметры: срок кредитования, величину первоначального взноса и имеющиеся документы. Затем нажать кнопку «Рассчитать».

В результате на монитор будут выведены ориентировочные условия потенциальной ипотеки: сумма займа, величина ежемесячного платежа, срок и ставка процента. Разумеется, все эти данные являются предварительными, а для получения точных параметров необходимо обратиться в офис ВТБ.

Способы погашения ипотеки

Погашать ипотечный займ в ВТБ 24 можно любым стандартным способом: в кассе банка, платежом с карты, через банкомат или терминал. Для удобства клиентов учреждение выпускает для клиента пластиковую карту, предназначенную для выплат по кредиту. Заемщику потребуется лишь вовремя пополнять ее перед датой выплаты.

Вносить средства на карточный счет необходимо раз в месяц согласно графику платежей. В нем указано, какую сумму необходимо оплатить по основному телу кредита и в качестве процентов. А также число месяца, когда платеж требуется перечислить в банк.

После пополнения карты в положенный срок учреждение спишет нужное количество средств и зафиксирует выплату. Клиент при этом тратит минимальное количество времени на выполнение долговых обязательств.

При оплате другими способами следует помнить, что в результате сбоев в работе технических устройств срок выплаты по займу может быть не соблюден. Или дата платежа может выпасть на выходной или праздничный день. Поэтому при внесении средств стоит внимательно отслеживать график работы банка и сохранять все квитанции до момента фиксации полного погашения кредита.

Плюсы и минусы рефинансирования

Как и любой вид кредитования, рефинансирование ВТБ 24 имеет свои положительные и отрицательные стороны. В качестве плюсов программы можно отметить лояльные условия по срокам выплат, сниженные процентные ставки и оперативное рассмотрение заявлений от заемщиков. Также явным преимуществом является возможность рефинансировать до 6 кредитов одновременно.

Минусом является строгий отбор претендентов на перекредитование. Кроме того, оформление кредита влечет за собой дополнительные расходы. В процессе предоставления услуги банк может пересмотреть величину процентной ставки.

При нарушении условий пользования заемными средствами банк направляет заемщику требование об оплате долга. В случае, если сроки выплаты нарушены более, чем на 3 месяца, учреждение имеет право выставить залог на реализацию для погашения задолженности.

Услуга рефинансирования ипотеки в ВТБ 24 позволяет заемщикам перевести свой ипотечный займ на более выгодные условия. Но в любом случае возможно появление скрытых параметров займа. Перед подписанием кредитного соглашения рекомендуется получить подробную консультацию у специалиста, а также запросить у банка полный расчет по сумме ипотеки и величине переплаты за весь срок. Если выгода при этом составить более 100 тысяч рублей, такой вариант перекредитования можно считать приемлемым.