Индивидуальный предприниматель может работать, не открывая расчётного счёта. Он необходим только для безналичных расчётов. Если вы планируете принимать платежи по безналу и совершать переводы онлайн, выберите надёжный банк и заведите счёт как ИП.

Когда предпринимателю нужен расчётный счёт

Зарегистрировав ИП, вы можете вести расчёты только за наличные, в том числе платить налоги. Ситуации, когда открытие счёта в банке необходимо:

- вы заключаете договор с ИП или ООО на сумму от 100 тыс. руб. – такие расчёты можно проводить только в безналичной форме, даже если выплаты производятся частями,

- у вас установлен лимит остатка на кассе — сумму сверх него придётся сдавать в банк ежедневно, а для этого нужен расчётный счёт.

Ситуации, когда удобнее использовать безналичный расчёт:

- вы держите штат сотрудников и регулярно уплачиваете налоги — через интернет-банк платить быстрее, чем самостоятельно ходить в кредитную организацию,

- вы сотрудничаете с крупными компаниями (поставщиками или покупателями).

Формально использовать расчётный счёт физического лица для предпринимательской деятельности не запрещено. Однако банки крайне негативно относятся к гражданам, пытающимся проводить через него операции, связанные с оплатой товаров и услуг. Перевод средств могут заблокировать, что сопряжено с огромными неудобствами для бизнеса.

Наличие расчётного счёта упрощает ведение бизнеса

Как открыть расчётный счёт ИП

Выберите банк, в котором будете держать счёт. Обратите внимание на стоимость обслуживания и проценты за финансовые операции. Для начала работы с банком понадобится следующий набор документов:

- свидетельство ОГРНИП,

- документ, подтверждающий постановку на учёт в фондах,

- паспорт,

- карточка с образцами подписей доверенных лиц и печати,

- лицензии на деятельность, подлежащую лицензированию.

В каждой кредитной организации менеджеры могут потребовать дополнительные документы, помимо типовых.

Для визита в банк понадобятся документы, подтверждающие личность и юридический статус предпринимателя

Критерии выбора банка для бизнеса

Существуют десятки признаков, по которым вы можете выбрать надёжную и удобную кредитную организацию, главное — ориентируйтесь на свои потребности. Решите, что важнее — платить меньше за обслуживание или пользоваться интернет-банком и дополнительными услугами.

Главные критерии выбора банка для открытия расчётного счёта:

- надёжность,

- удобство расчётов,

- возможность онлайн-переводов (клиент-банк),

- стоимость обслуживания и финансовых операций,

- дополнительные услуги.

Надёжность банка

Устойчивость — первый критерий отбора. Кредитная организация может предоставлять отличный набор услуг, но если в один день у неё отзовут лицензию, вы потеряете часть вложенных денег.

Найдите крупные банки в своём городе и составьте рейтинг надёжности. Воспользуйтесь порталами, на которых публикуется информация о банках в городе, изучите аналитику за последний год и ситуацию с лицензиями.

Первым по надёжности в России считается Сбербанк — его выбирают, несмотря на высокую стоимость обслуживания.

Доверяйте банкам с хорошей репутацией, сильными деловыми партнёрами и богатым послужным списком. Обращайте внимание на возраст организаций.

Рейтинги банков составляют на основе их надежности, финансового положения и качества обслуживания

Удобство обслуживания

Кредитная организация должна обслуживать клиентов быстро, менеджеры обязаны точно заполнять документацию, а интернет-банк — работать без сбоев.

Критерии, по которым можно оценить удобство обслуживания:

- большое количество терминалов в городе,

- варианты обналичивания средств,

- сроки проведения операций,

- обслуживание юридических лиц и ИП без очередей.

Предприниматель должен решать задачи развития бизнеса, а не ждать, пока на него обратят внимание операционные работники кредитной организации.

Хороший банк отличается приветливым и компетентным персоналом, а также отсутствием очередей

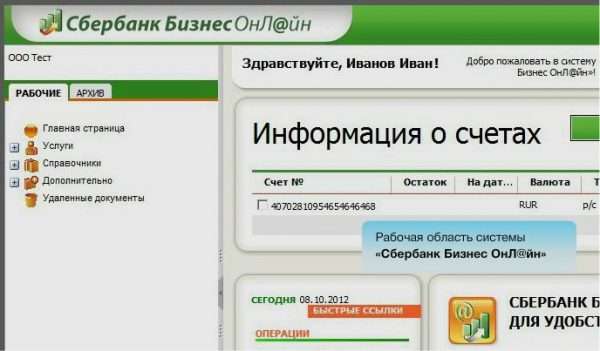

Наличие интернет-банка

Клиент-банк, иначе интернет-банк — программа для управления расчётным счётом, которая позволяет удалённо проводить защищённые финансовые операции: просматривать остатки средств и историю поступлений, оплачивать счета и делать переводы.

Существует два варианта подключения к интернет-банку:

- с помощью пароля через интернет,

- через установленную на компьютер программу посредством токен-ключа, который автоматически генерирует пароли при каждом подключении.

Опыт предпринимателей говорит, что второй вариант надёжнее.

Клиент-банк моожет работать через браузер или локально установленную на компьютер программу

Стоимость обслуживания счёта и вывод средств

Расходы на обслуживание складываются из суммы, которую вы платите за открытие счёта, а также ежемесячных платежей и комиссий. Стоимость открытия варьируется от 0 до 2 тыс. руб., абонентская плата за ведение счёта — в пределах 3,5 тыс. руб. Большинство банков не взимает плату за обслуживание, если за месяц по счету не происходит движение средств. Комиссия за операции — 0,7–2,0% или 25–120 руб., в зависимости от суммы перевода.

Вы можете обналичить деньги со счёта двумя способами:

- переводом на зарплатную карту,

- с помощью чековой книжки, выписав себе чек и обратившись с ним в офис.

Банки требуют скрупулёзного заполнения чеков, а деньги можно получить только на следующий день после обращения в офис. Для вывода средств удобнее пользоваться картой, поэтому, выбирая банк, проследите, чтобы он работал с зарплатными проектами и позволял без лишних проволочек переводить средства с расчётного счёта на личную карту ИП.

Перевод средств при помощи пластиковой карты позволяет оптимизировать денежные потоки бизнеса предпринимателя

Рейтинг банков 2018 года

В 2018 году первые места по надёжности в рейтингах аналитиков журнала Forbes делят крупные банки, существующие много лет, и молодые высокотехнологичные организации. Среди «ветеранов» присутствуют:

- Росбанк,

- ЮниКредит Банк,

- Райффайзенбанк,

- Сбербанк,

- Ситибанк,

- Нордеа Банк,

- ВТБ,

- Газпромбанк,

- Альфа-Банк,

- Россельхозбанк

Начинающие, но стремительно набирающие популярность банки:

- Тинькофф Банк,

- ОТП-Банк.

Весь список надёжных банков можно найти здесь.

По версии портала banki.ru в 2018 году в ТОП-5 надёжных с финансовой точки зрения кредитных организаций входят:

- Сбербанк — несмотря на солидный возраст, постоянно повышает уровень клиентского обслуживания, вводит новые технологии,

- ВТБ — занимает высокое место по стоимости обслуживания счёта для ИП, предлагает программы лояльности,

- Газпромбанк — невзирая на небольшое количество филиалов, активно развивает дистанционную работу с клиентами через сайт,

- Россельхозбанк — известен, благодаря 100% участия государства, предлагает кредитование в рамках господдержки малого бизнеса,

- Альфа-банк — предлагает комплекс расчётно-кассового обслуживания, лизинг и факторинг, прочие услуги.

Где выгоднее открыть расчётный счёт ИП: сравнение тарифов

Выбирая кредитную организацию, сравните тарифы, комиссии и сроки проведения операций. Одни предлагают бесплатное обслуживание, другие — несколько пробных месяцев работы, третьи сразу взимают плату за ведение счёта.

В некоторых банках вы можете оформить заявку на открытие расчетного счета онлайн, не выходя из офиса

Таблица: условия обслуживания банков с абонентской платой

| Критерий | Сбербанк | Альфа-банк | Уральский банк реконструкции и развития | Точка | Авангард |

| Стоимость открытия счёта | от 1500 руб. | бесплатно | бесплатно | бесплатно |

|

| Стоимость обслуживания | от 1500 руб./мес. | от 850 руб./мес. | от 300 руб./мес., в зависимости от региона | 500–7500 руб./мес., в зависимости от региона и тарифа | 900 руб./мес. |

| Сроки открытия | от 1 дня | 3 дня | 1 день | 5 минут — 1 день | 1 день |

| Интернет-банк | + входит в обслуживание | + 990 руб. за подключение | + бесплатно | + бесплатно | + бесплатно |

| Мобильный банк/SMS | -/+ | + бесплатно, за осуществление платежей — 59 руб./мес. | +/+ бесплатно только просмотр операций/39 руб./мес. | +/+ бесплатно | -/+ до 500 руб./мес. |

| Операционный день | с 9.30 до 20.00 | с 9.00 до 19.30 | с 9.00 до 18.30 | с 00.00 до 21.00 | с 9.00 до 17.30 |

| Комиссия за перевод юрлицам | от 100 руб. за перевод | менее 5 платежей — 25 руб. за перевод, свыше 5 платежей — 250 руб., | 25 руб. за перевод | бесплатные 5, 100 и 500 платежей, в зависимости от тарифа, сверх пакета — 50 руб., 40 руб., 30 руб. за перевод соответственно | 25 руб. за перевод |

| Комиссия за перевод физлицам | 1% от суммы перевода | нет данных | нет данных | бесплатно до 500 тыс. руб. | 25–30 руб. за перевод, лимит — 300 000 руб./мес. |

| Выдача наличных в банкомате | 1% от суммы | комиссия по тарифу | 1% в банкоматах УБРиР, 3% в других банкоматах | бесплатно до 10 000 руб., 50 000 руб. и 100 000 руб., в соответствии с тарифом, в любых банкоматах | примерно 1,2% |

| Внесение наличных | нет данных | + бесплатно до ограничения по тарифу, свыше — 0,07% от суммы | + без комиссии | бесплатно в банкоматах «Открытие» | нет данных |

Таблица: тарифы и условия обслуживания банков без абонентской платы

| Критерий | «Тинькофф» | «МодульБанк» | «Промсвязьбанк» |

| Стоимость открытия счёта | Бесплатно | Бесплатно | От 0 руб., в зависимости от тарифа |

| Стоимость обслуживания | Бесплатно первые 2 месяца и при отсутствии операций по счету, по тарифу «Простой» — 490 руб./мес., «Продвинутый» — 990 руб./мес. |

| Бесплатно первые 3 месяца, далее от 400 руб. в месяц |

| Сроки открытия | 5 минут | 5 минут — 1 день | 1 день |

| Интернет-банк | + бесплатно | + бесплатно | + бесплатно |

| Мобильный банк/SMS | +/+ бесплатно | +/+ бесплатно | +/+ бесплатно |

| Операционный день | С 7.00 до 21.00 | С 9.00 до 20.30 | С 9.00 до 21.00 |

| Комиссия за перевод юрлицам |

|

При переводе более 250 тыс. руб. – 10% от суммы сверх лимита | бесплатно до 5 переводов через онлайн банк |

| Комиссия за перевод физлицам | + без комиссии на карты «Тинькофф» |

При переводе более 250 тыс. руб./сут. – 10% от суммы сверх лимита. | + взимается комиссия |

| Выдача наличных в банкомате |

| 0–15%, в зависимости от суммы | Примерно 1,2% |

| Внесение наличных |

Безлимитное внесение наличных стоит 1990 руб. в месяц. | Комиссия зависит от банка, через который происходит внесение | Бесплатно |

Видео: чем удобен расчётный счёт ИП в Сбербанке

Торговый эквайринг для ИП

Торговый эквайринг — услуга, которую банки предоставляют предпринимателям, чтобы их клиенты могли расплачиваться картами. Чтобы внедрить эквайринг в работу фирмы, вам придётся выбрать банк. Подключить услугу можно в том же банке, где содержите расчётный счёт, либо в любом другом. Вам предоставят оборудование и обеспечат обслуживание системы.

Если у вас подключен эквайринг, значит, клиенты могут расплачиваться банковскими картами через стационарный или мобильный терминал

Преимущества эквайринга

Расчёты с использованием банковских карт удобнее операций с наличными. Преимущества эквайринга для предпринимателя:

- увеличение конкурентоспособности компании,

- повышение оборота, благодаря привлечению новых клиентов,

- снижение риска получить фальшивую купюру,

- возможность привлечь клиентов с кредитными картами, увеличение среднего чека,

- повышение скорости кассовых операций,

- гарантия безопасности платежей.

Банки предлагают эквайринг на разных условиях. Выбирайте, тщательно изучив все предложения. Ключевые критерии — стоимость подключения и комиссии за транзакции.

Таблица: сравнение банковских тарифов на услугу эквайринга

| Критерий | Русский стандарт | МодульБанк | Точка | Райффайзен банк | ВТБ24 | Сбербанк |

| Стоимость подключения | от 12 тыс. руб. | Бесплатно | Бесплатно | 490–29 990 руб. за терминал | 0–16 тыс. руб. | Рассчитывается индивидуально |

| Стоимость оборудования | Входит в стоимость подключения |

| 23–31 тыс. руб., есть переносной терминал | Аренда 190–990 руб. за терминал |

| Рассчитывается индивидуально |

| Комиссия за операцию | 2,5% | 1,9% | 1,6–2,3% | 1,9–2,2% | Зависит от оборота на терминал:

| 1,8–4%, зависит от оборота |

| Прочие | Работает с расчётным счётом в другом банке | Настройку оборудования производят сотрудники банка | Терминал можно взять в аренду, и через год он перейдёт в собственность | С увеличением оборота увеличиваются комиссии и прочие платежи | Есть тариф «Малый бизнес», предлагающий льготные условия обслуживания | Терминал предоставляется в аренду, при низких оборотах его могут забрать |

Как подключить услугу

Выбрав банк, подайте заявку на подключение эквайринга онлайн или обратившись лично к менеджеру. Когда вашу кандидатуру одобрят, соберите пакет документов и заключите договоры на аренду оборудования и обслуживание.

Некоторые банки требуют обслуживать расчётный счёт у них, чтобы подключить эквайринг.

Документы для подключения услуги:

- паспорт,

- свидетельство ОГРНИП,

- справка об отсутствии задолженности,

- справка о наличии расчётного счёта,

- прочие по запросу.

Сотрудники банка предоставят и настроят оборудование для работы, выполнят тестовый запуск. После теста можете пользоваться терминалом.

Наличие расчётного счёта и терминала для оплаты банковскими картами значительно увеличивают приток клиентов в фирму. Благодаря удобству расчётов к вам будут обращаться даже те, кто ранее покупал товары или заказывал услуги у конкурентов. Главное, выбрать наиболее выгодное предложение, чтобы не переплачивать за банковское обслуживание.