Многие ИП и по сей день организуют своё дело без открытия расчётного счёта в банке. Обычно такие бизнесмены или находятся на низшей ступени развития предпринимательской деятельности, при которой используются только наличные деньги, или их финансовые обороты минимальны. В то же время счёт в банке для ИП, желающего развивать своё дело, является не только показателем его положения и удобным инструментом проведения финансовых операций, но и необходимым условиям самого существования бизнеса.

Целесообразность открытия расчётного счёта для ИП

Индивидуальному предпринимателю в своей работе совсем необязательно иметь расчётный счёт в банке. В отличие от юридического лица ИП может рассчитываться наличными с клиентами, налоговыми органами или оплачивать «живыми деньгами» услуги других предприятий (в том числе вносить арендную плату).

Однако на самом деле это право ИП рассчитываться «наличкой» имеет очень много ограничений. Например, казалось бы, такая простая операция, как оплата аренды помещений. Законодатель установил лимит наличных платежей в размере 100 тысяч рублей в пределах одного договора с другим ИП или юридическим лицом (Указание Банка России №3073-У от 07.10.2013). Если ИП превышает этот лимит, то он нарушает закон и несёт за это заслуженное наказание.

Этот же лимит действует при любых торговых сделках или оказании услуг. Но предположим, что сумма операции не превысила 100 тысяч рублей, и бизнесмен пришёл на предприятие, чтобы внести деньги в кассу компании. Кроме траты времени на дорогу и оформления платежа в бухгалтерии, ИП также может быть заподозрен в совершении операции по отмыванию денег.

Правда, лимит на оплату наличными не распространяется на расчёты с работниками или физическими лицами, не являющимися предпринимателями. Но в этом случае возникает необходимость оплачивать налог на доходы физических лиц (НДФЛ), так как ИП здесь выступает в роли налогового агента или работодателя. НДФЛ составляет 13% от доходов граждан России или 30% от доходов иностранных рабочих.

И также необходимо помнить, что оплата наличными даже при упрощённом налогообложении должна сопровождаться кассовыми ордерами, платёжной ведомостью, кассовой книгой и другими документами, правила ведения которых довольно жёсткие.

О преимуществах и недостатках наличия расчётного счёта стоит узнать у работника кредитной организации

Проблемы, которые решает бизнесмен, открывающий расчётный счёт в банке

Хотя открывать индивидуальному предпринимателю расчётный счёт теоретически необязательно, но практически без него во многих случаях обойтись никак нельзя.

При открытии расчётного счёта бизнесменом решаются вопросы:

- По аккумуляции и отделению от личных платежей финансов, касающихся ведения предпринимательской деятельности.

- По получению дополнительных преимуществ в предоставлении кредитов в результате фиксации банком оборотов на расчётном счёте предпринимателя.

- По организации условий для работы по безналичному расчёту в любых суммах, даже значительно превышающих лимит в 100 тысяч рублей.

- По созданию условий для заключения договора интернет-эйкваринга.

- По переводу денег с корпоративных электронных кошельков на расчётный счёт.

При открытиии расчётного счёта в банке перед индивидуальным предпринимателем открываются новые перспективы для развития бизнеса

Возможности использования личного счёта для ведения предпринимательской деятельности

В целом вопрос применения личного счёта для осуществления индивидуальным предпринимателем деловых операций возникает довольно часто. В настоящее время на него можно дать однозначный ответ — использовать личный счёт физического лица вместо расчётного счёта ИП нельзя.

Впрочем, с 2015 года ссылка на статью № 23 Налогового кодекса РФ, в которой имелись указания о запрете использовать личный счёт для предпринимательской деятельности, уже недействительна.

Однако по-прежнему существуют обстоятельства, препятствующие использованию личного счёта для бизнеса:

- Имеется вполне однозначное запрещение Банком России на использование личных счетов для совершения предпринимательских операций (инструкция № 153-И).

- Проведение каких-либо крупных сумм через личный расчётный счёт может вызывать подозрение в отмывании денег или даже в финансировании терроризма. Банк в этих случаях имеет право не проводить операции и сообщить о своих опасениях в соответствующие органы.

- Предприятиям, с которыми сотрудничает бизнесмен, абсолютно не выгодно совершать платежи на личный счёт, так как в этом случае они должны будут выплачивать налог на доходы физических лиц в размере 13 или 30%. К если такой доход не уплачивается, то возникает подозрение в отмывании денег.

- Перечисление средств на личный счёт гражданина по договору, заключённому с предпринимателем, трудно обосновать. Налоговая инспекция никогда не разрешит считать их расходами со всеми вытекающими отсюда последствиями. А также такое перечисление может привести к тому, что налоговая инспекция посчитает доходами от предпринимательской деятельности все поступления на личный счёт, даже не связанные с бизнесом.

- Выплаты, проведённые предпринимателем с личного счёта, налоговой службой засчитываться в качестве понесённых расходов не будут. Это намного увеличит базу доходов ИП, подлежащих обложению налогами.

Запрещение проводить через личный счёт предпринимателя средства, связанные с ведением предпринимательской деятельности, имеет под собой законодательную основу

Связь эквайринга с расчётным счётом ИП в банке

Эквайрингом называется банковская услуга, которая подразумевает осуществление технологического, расчётного и информационного обслуживания платёжных операций компаний с помощью платёжных карт на оборудовании, предоставленном кредитной организацией.

Существует три вида эквайринга:

- торговый,

- интернет-эквайринг,

- АТМ-эквайринг.

Торговый эквайринг представляет собой обслуживание клиентов с помощью банковских карт на банковских терминалах. Такие операции производятся в магазинах, салонах, фитнес-клубах, ресторанах и так далее. Для установки банковского оборудования в своём заведении ИП должен заключить договор с кредитной организацией. Средства, имеющиеся на счетах клиентов, с помощью банковских карт переводятся на расчётный счёт предпринимателя. Таким образом, торговый эквайринг без открытия предпринимателем расчётного счёта в банке невозможен.

Основным условием торгового эйкваринга является заключение договора между ИП и банком на обслуживание клиентов с помощью платёжных карточек на банковском оборудовании

Интернет-эквайринг осуществляется в онлайн-магазинах с помощью специальных программ электронной коммерции. Использовать интерфейс для перевода денег с банковской карты покупателя на банковскую карту продающего товар или услуги ИП можно без заключения договора с банком. Платёжная карта в этом случае является всего лишь передаточным механизмом финансов покупателя на платёжную карту предпринимателя, прикреплённую к его расчётному или личному счёту.

При переводе на личный счёт расчётный счёт теоретически ИП может не открывать. Однако при поступлении на личный счёт крупных сумм банк может усмотреть угрозу в отмывании денег или в использовании личного счёта для спонсирования терроризма. Из этого можно сделать вывод, что для осуществления интернет-эквайринга в больших размерах всё же лучше воспользоваться расчётным счётом.

Третий из указанных видов эквайринга представляет собой снятие наличных денег посредством АТМ-устройств. Каждый гражданин, обладающий банковской картой, может получить свои деньги в терминале или банкомате. Если у ИП имеется расчётный счёт, то он может снять наличные с помощью специальной платёжной карты, прикреплённой к этому счёту.

Решение финансовых вопросов индивидуальным предпринимателем, не имеющим расчётного счёта

Несмотря на простоту открытия расчётного счёта в банке, многие бизнесмены всё же предпочитают обходиться без него. И хотя закон не запрещает вести предпринимательскую деятельность без расчётного счёта в банке, такие ИП периодически сталкиваются с определёнными трудностями.

Проблемы, главным образом, возникают в следующих случаях:

- оплата счёта по банку,

- перевод денег по личной банковской карточке,

- подтверждение понесённых расходов для их вычета.

Оплата выставленного счёта

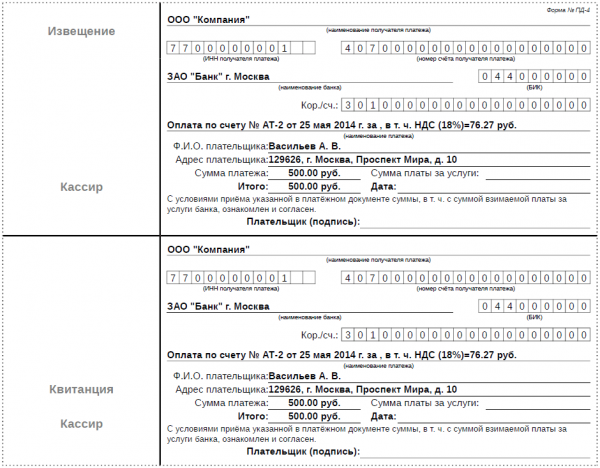

Бывает, что организация, выставив счёт, не желает или не имеет возможности принимать деньги в своей кассе. Тогда чтобы оплатить счёт через банк, необходимо оформить квитанцию № ПД-4. Она заполняется от имени физического лица, так как указание на то, что платёж идёт от предпринимателя, может привести к отказу кассира банка его принять. Поэтому в квитанции пишется фамилия, имя, отчество плательщика без указания, что он является индивидуальным предпринимателем. В строке «Назначение платежа» пишется: «Оплата по счёту № эн». Практика показывает, что никаких проблем с платежами посредством квитанции обычно не возникает. Таким же образом бизнесмен может оплачивать налоги и страховые взносы.

Оплата счёта по квитанции в банке может быть произведена на сумму, превышающую установленый лимит, ограничивающий платежи наличными средствами

Оплата по квитанции в банке также решает проблему с превышением лимита наличных расчётов, установленного ЦБ РФ в размере 100 тысяч рублей (Указание N 3073-У от 07.10.2013). Дело в том, что оплата по квитанции формы № ПД-4 считается банковской операцией, на которую требования, ограничивающие перевод наличных средств, не распространяются.

Оплата по личной банковской карточке

Если перевод денег предприятием на личный счёт ИП может привести к многочисленным проблемам, то обратная операция, то есть перечисление бизнесменом средств со своего личного счёта на счёт юридического лица, обычно не запрещается. Имеется Определение Конституционного суда РФ № 88-О от 15.05.2001, в котором указано:

С точки зрения закона невозможно разграничить денежные средства индивидуального предпринимателя на его личные финансы и деньги, используемые им для ведения предпринимательской деятельности.

Таким образом, ИП вполне законно может перевести любую сумму со своего личного счёта на счёт другого предприятия или предпринимателя. В этом случае проблема может возникнуть, только если средства переводятся с личного счёта ИП на личный счёт другого ИП, так как Центробанк РФ указывает, что для ведения коммерческой деятельности нужно использовать только расчётные счета (Инструкция № 153-И от 30.05.2014).

Бизнесмен может переводить средства со своей личной карты только физическому лицу, не являющемуся индивидуальным предпринимателем

Подтверждение расходов

Для ИП, осуществляющего свою деятельность на основании общей системы налогообложения (ОСНО) или упрощённой системы налогообложения (УСН) с 15%, нужно иметь документы, подтверждающие его расходы. Это очень важно, так как эти бумаги уменьшают для него налогооблагаемую базу.

Банковская квитанция с указанием в качестве назначения платежа расходов на хозяйственные нужды, например «Оплата по счёту № 111 от 01.01.2017 за материалы», является вполне законным основанием отнести переведённую сумму к понесённым затратам для их последующего вычета.

Индивидуальный предприниматель имеет право работать без расчётного счёта в банке, хотя и сталкивается при этом с определёнными трудностями и ограничениями. Наличие расчётного счёта открывает перед предпринимателем новые горизонты и способствует развитию его бизнеса.