Многие налогоплательщики сталкиваются с необходимостью перечисления транспортного налога. Однако не все из них обязаны предъявлять в ФНС налоговую декларацию. Законом введён срок отправки такой отчётности, а также ответственность за непредставление документа или за несвоевременность подачи. Необходимо разобраться, кому конкретно предписано предъявлять декларацию и как часто. Полезно будет рассмотреть и нюансы заполнения такого отчёта.

Кем сдаётся декларация по транспортному налогу

Обязанность предъявлять декларацию по транспортному налогу введена только для юридических лиц. Организация, владеющая какими-либо транспортными средствами, отчисляет такой налог за каждый автомобиль, который за ней зарегистрирован. Подобная необходимость действует до снятия машины с учёта в ГИБДД.

Транспортный налог является региональным, этим объясняется разница в ставках в зависимости от региона.

Физические лица не оформляют и не направляют отчёт по транспортному налогу. Налоги ими отчисляются по факту получения уведомлений от налоговиков.

От предъявления декларации освобождены:

- налогоплательщики FIFA,

- их дочерние компании,

- национальные футбольные конфедерации и ассоциации.

Объектами налогообложения признаются многие виды ТС.

При этом в их число не входят:

- легковые автомобили с мощностью до 100 л/с, полученные посредством социальной помощи (в т. ч. и специально оборудованные для использования инвалидами),

- вёсельные или моторные лодки мощностью до 5 л/с, а также промысловые речные и морские суда,

- грузовые и пассажирские воздушные и речные суда, используемые юридическими и физическими лицами для ведения деятельности пассажирских и грузовых перевозок,

- стационарные и плавучие морские платформы/установки и буровые суда,

- воздушные суда санитарной авиации и медицинской службы,

- любые транспортные средства, которые принадлежат на праве оперативного управления органам исполнительной власти, связанным с военной или иной, приравненной к ней службе,

- суда, имеющие регистрацию в Российском международном реестре судов,

- трактора и другие специальные машины, зарегистрированные на сельскохозяйственных товаропроизводителей,

- любые транспортные средства, имеющие статус «находящиеся в розыске» (при наличии фактического подтверждения этого статуса).

Налоговая декларация подаётся в ФНС:

- в том месте, где находятся ТС организации,

- в городе, где юридическое лицо было зарегистрировано в качестве крупнейшего налогоплательщика.

Сроки сдачи налоговой декларации

Законом предусмотрен ежегодный отчёт по транспортному налогу. Декларация сдаётся не позднее первого февраля следующего года. Отчёт за 2021 год должен быть подан в 2022 году. Если срок сдачи выпадает на день отдыха или праздник, осуществляется перенос на следующий за ним рабочий день.

Декларация оформляется в том виде, который предпочтителен для юридического лица. Приемлем как бумажный, так и электронный вариант документа.

Способы предъявления отчёта ФНС:

- налогоплательщиком при личном посещении инспекции,

- через лицо, представляющего интересы организации,

- почтовым отправлением с описью вложения,

- посредством телекоммуникационной связи, если документ оформлен в электронном виде.

Правила заполнения декларации

Форма, по которой должна предъявляться декларация по транспортному налогу, введена Приказом ФНС от 05.12.2016 № ММВ-7–21/668@.

Налоговый отчёт состоит из таких частей:

- Титульного листа.

- Раздела 1 «Сумма налога, подлежащая уплате в бюджет».

- Раздел 2 «Расчёт суммы налога по каждому транспортному средству».

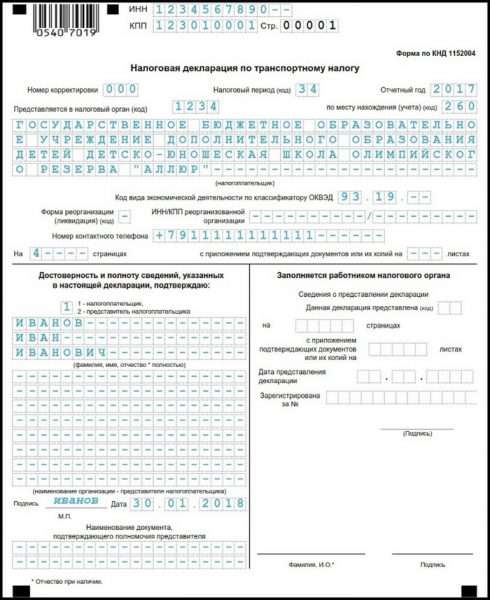

На титульном листе фиксируются параметры налогоплательщика, которые можно обнаружить в учредительной документации организации.

К ним относятся:

- ИНН и КПП организации,

- код временного отрезка, за который подаётся налоговый отчёт,

- код налогового органа на указанной территории,

- полное наименование организации,

- код деятельности, которая является основной.

На титульном листе налоговой декларации обязательно указывается код периода, за который предъявляется документ

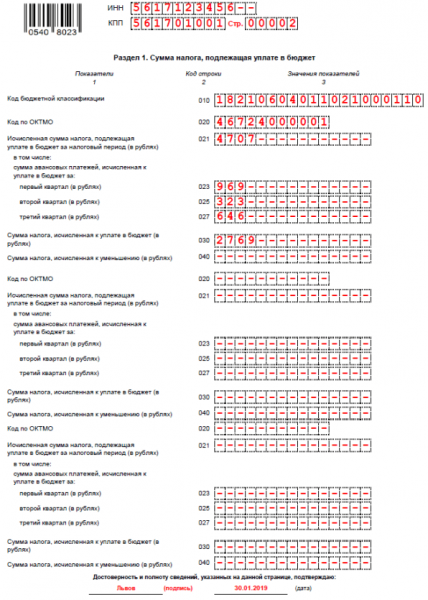

Раздел 1 заполняется на основании произведённых расчётов и содержит такие строки:

- 010 — КБК по налогу,

- 020 — ОКАТО по месту регистрации ТС,

- 021 — показатель из строки 250 раздела 2 (это рассчитанная сумма сбора),

- 023, 025, 027 — поквартальные авансовые платежи,

- 030 — разница между суммой годовой декларации и авансовых платежей,

- 040 — предназначена для указания сумм, уменьшающих итоговый размер налога (например, если ранее была переплата по ТН).

При этом в разделе 1 содержатся три одинаковых блока по графам 020–040 для разных ОКТМО. Это актуально для организаций, у которых ТС зарегистрированы не в одном и том же территориальном подразделении.

В разделе 1 декларации по транспортному налогу фиксируется сумма налога, которую необходимо отчислить в бюджет

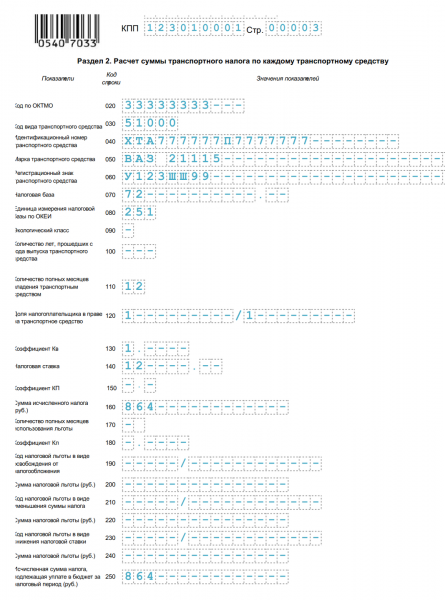

Данные, вносимые в раздел 2, дают возможность определить итоговый размер налога, предназначенного к уплате.

Раздел 2 содержит следующие графы:

- 020 — ОКТМО,

- 030 — код ТС из справочника,

- 040–060 — характеристики ТС,

- 070–080 — налоговая база и код единицы её измерения из справочника,

- 090–100 — экологический класс и число лет с начала выпуска транспорта (заполняется только плательщиками, в регионе которых действует дифференцированная ставка по налогу),

- 110 — количество месяцев полезного применения ТС в отчётном году,

- 120 — коэффициент, который рассчитывается путём деления строки 110 на 12,

- 130 — налоговая ставка,

- 150–210 — эти графы предназначены для внесения параметров налоговой льготы,

- 220 — расчёт суммы льготы (стр. 070/стр. 100*стр. 160),

- 230 — размер налога, подлежащего уплате в бюджет (стр. 140 минус стр. 180 или стр. 140 минус стр. 200 минус стр. 220).

В разделе 2 налоговой декларации рассчитываются суммы налога по каждому ТС

Правила оформления декларации по транспортному налогу:

- Суммарное выражение в форме отчёта должно быть округлено до полных рублей.

- Листы бланка нумеруются по порядку начиная с титульного листа.

- Вносить изменения, исправления и корректировки в бумажном отчёте недопустимо.

- Заполнять документ от руки можно только чёрной, синей и фиолетовой пастой, печатными буквами.

- В каждую ячейку вносят только одно буквенное или числовое значение.

- В пустых ячейках следует проставить прочерки.

- Каждый лист должен быть напечатан на отдельном листе.

- Повреждённый документ не принимается.

Если за юридическим лицом не числятся транспортные средства, налоговый отчёт подавать не надо. Отчёт с нулевыми показателями также не предъявляется в ФМС.

Проверка правильности заполнения налоговой декларации

Чтобы у ФНС не возникло вопросов при проверке декларации по транспортному налогу, а налогоплательщику в дальнейшем не потребовалось объяснять несоответствие каких-либо показателей, необходимо внимательно проверить отчёт перед отправкой в ФНС. Многие претензии налоговиков связаны с расхождениями в графах документа.

Возможные ошибки при заполнении такой декларации:

- занижение или завышение суммы транспортного налога, который необходимо уплатить,

- отсутствие в документе кода налоговой льготы, что может сказаться на сумме исчисляемого налога,

- неправильное указание регистрационного знака ТС, в результате чего не получается идентифицировать объект налогообложения,

- запись ИНН налогоплательщика с ошибкой,

- неверное указание налоговой базы и пр.

В помощь организациям ФНС разработала контрольные соотношения, позволяющие проверить корректность заполнения отчётности. Контрольные соотношения содержатся в письме ФНС России от 03.03.2017 № БС-4–21/3897@. С документом можно ознакомиться здесь.

Использование в работе контрольных соотношений даст возможность:

- понять, правильно или нет определена итоговая сумма налога,

- проконтролировать все показатели налогового отчёта и вовремя исправить недочёты.

Штрафы за нарушение сроков сдачи декларации

Подача декларации с опозданием влечёт за собой распространение штрафных санкций в отношении организации. Сумма штрафа составит 5% от неуплаченного вовремя налога. ФНС начислит штраф за каждый месяц просрочки, даже если он неполный.

Размер штрафа:

- минимальный — 1 тыс. р.,

- максимальный — не более 30% от суммы неуплаченного в срок налога.

Должностное лицо организации в случае просрочки могут привлечь к административной ответственности.

Ему может грозить:

- предупреждение,

- штраф от 300 до 500 рублей.

Более серьёзное наказание ожидает виновных по ст. 199 УК. Здесь уклонение от уплаты выражается в форме непредставления декларации в налоговый орган или внесения в документы недействительных данных.

Руководителю (в т. ч. бухгалтеру) организации может грозить:

- штраф от 100 тыс. р.,

- запрет занимать должность в течение того срока, который будет указан в приговоре,

- лишение свободы сроком на шесть лет.

Транспортный налог уплачивается всеми автовладельцами, но только юридические лица обязаны сдавать в ФМС декларацию по этому налогу. Подаваемый документ состоит из титульного листа и двух разделов, где содержится исчерпывающая информация о транспорте, его собственнике и сумме исчисляемого налога. Документ направляется налоговикам до 1 февраля года, следующего за отчётным периодом. Если руководство организации не сдаёт декларацию или делает это несвоевременно, ему грозят штрафные санкции или даже более серьёзные последствия.