Автомобильная страховка давно и прочно вошла в лексикон и сознание российских водителей. Кроме того, обязательное страхование автомобильного транспорта много лет назад стало законодательной нормой, нарушение которой может привести к плачевным последствиям в случае дорожно-транспортного происшествия. Или минимум к штрафу за отсутствие полиса страхования.

Страховой полис ОСАГО — что это такое и для чего он нужен

«Обязательное страхование автогражданской ответственности» – именно так расшифровывается знакомая всем российским водителям аббревиатура. В народе ОСАГО называют ещё автогражданкой. Страховой полис ОСАГО защищает своего обладателя в тех случаях, когда он попадает в аварию, являясь её виновником, и наносит ущерб третьей стороне: транспортному средству или его пассажирам. Этот ущерб компенсируется страховой компанией. Это может быть ремонт транспортного средства или/и оплата лечения пострадавших в результате аварии. Виновник же ДТП ничего в этом случае платить не будет, кроме штрафа, который будет наложен на него дорожной полицией за нарушение Правил дорожного движения. Возможные вариации: лишение прав, ограничение свободы и так далее. Всё зависит от тяжести дорожно-транспортного происшествия и степени вины водителя.

Если же в ДТП виновны два водителя, то страховые выплаты будут соответствовать мере вины каждого из них. Виновность и размер ущерба определяет экспертиза. Чаще всего в подобных случаях страховщики будут компенсировать каждому участнику происшествия по 50% нанесённого ущерба.

Страхование автогражданской ответственности обязательно для всех водителей в России. Эта норма была принята законодательно, чтобы гарантировать компенсацию ущерба пострадавшей стороне. Ведь у виновного просто может не оказаться средств.

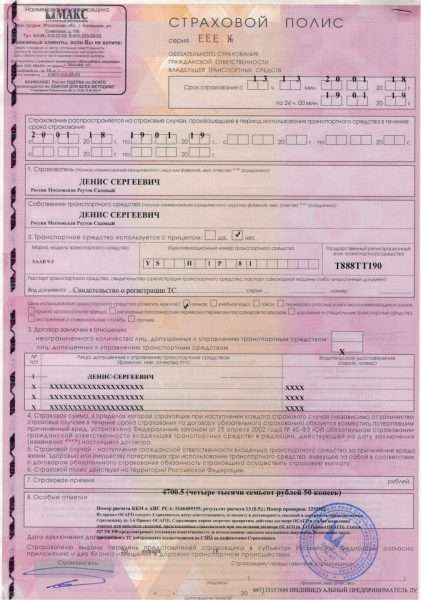

Бланк полиса ОСАГО имеет единую форму на всей территории Российской Федерации

ОСАГО является обязательным для каждого автовладельца, но существует и добровольное автострахование. Его называют ДоСАГО. Этот подвид автострахования включает дополнительные условия. Во-первых, увеличивается лимит выплат, который может составлять миллионы рублей. Во-вторых, по желанию страхующегося лица можно в страховой договор внести определённые типы форс-мажорных обстоятельств, которые не включаются в стандартный полис ОСАГО. ДоСАГО желательно приобрести начинающим водителям.

История автострахования в России и мире

Впервые страхование гражданской ответственности водителей возникло чуть позже самих автомобилей. Первыми такие услуги стали предлагать страховые компании в Соединённых Штатах Америки около ста лет назад. После окончания Второй мировой войны автостраховка стала широко распространена не только в США, но и в европейских странах. В шестидесятых годах примеру американцев и европейцев стали следовать водители и страховые компании других государств. Приблизительно с конца 60-х годов прошлого столетия ОСАГО стало социальным инструментом. Вторым же предназначением автострахования была роль финансового инструмента, призванного повысить безопасность дорожного трафика. Сегодня практически во всех странах установлено требование наличия обязательной страховки автогражданской ответственности.

Впервые вопрос о введении обязательного автострахования обсуждался ещё в Советском Союзе в 60-х годах прошлого столетия. Но тогда решение так и не было принято — учитывая низкую плотность автомобилей в Советском Союзе, подобный вопрос посчитали неактуальным. В Российской же Федерации впервые заговорили об обязательном автостраховании в 1993 году. В это время Государственная Дума стала рассматривать разные версии законопроектов. Они вызывали жаркие прения среди депутатов, проект закона долго обсуждался, а к своему финальному этапу пришёл только в 2000 году, когда был рассмотрен в первом чтении. Заключительное же рассмотрение пришлось на 2002 год, и уже в первый июльский день 2003 года в силу вступил Федеральный закон за номером 40-ФЗ, который устанавливал наличие автогражданки в качестве обязательной нормы для всех водителей.

Введение автострахования в качестве законодательной нормы вызвало непонимание и даже противодействие в российском обществе. Некоторые субъекты Российской Федерации призвали проверить конституционность принятого закона. В частности, этим вопросом озаботились Республика Алтай и Вологодская область. Противники автострахования утверждали, что оно является непозволительным ограничением свобод российских граждан и обладает всеми признаками одного из налогов, не учитывая размер прожиточного минимума в России. Однако в результате рассмотрения Конституционным судом был сделан вывод, что данный закон не входит в противоречие с Конституцией.

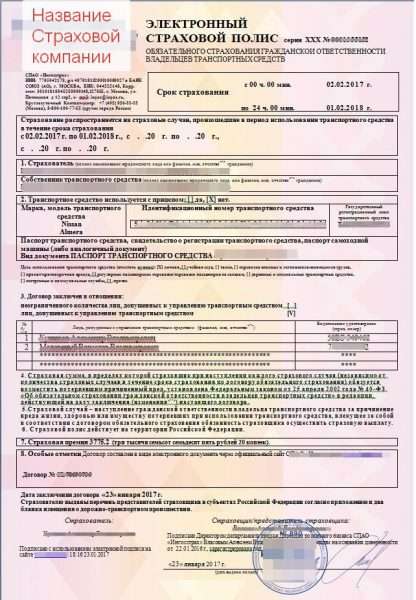

Электронный страховой полис ОСАГО имеет такую же юридическую силу, как и обычный

В последнее время стало широко практиковаться электронное ОСАГО. Для страхования не нужен осмотр машины, поэтому полис может оформляться удалённо через интернет. Правда, внедряется это новшество с пробуксовками. Иногда у владельцев электронного полиса возникают проблемы при проверке документов на дороге.

Являясь клиентом компании не первый год, решила продлить договор ОСАГО. Проведя 1,5 часа своего рабочего времени в очереди, услышала, что они не выдают полисы ОСАГО на типографском бланке ГОЗНАКа. Причина: в следующем году их отменят. По телефону горячей линии данной компании мне сообщили (звонила заранее), что проблем нет, хочу бумажный выдадут бумажный полис. Менеджер продолжала настаивать на электронном ОСАГО. На мой вопрос: зачем я потратила 1,5 часа времени, если могла бы оформить его из дома ответить не смогла, поэтому только хамила. Руководитель филиала уладить вопрос не смог.

Екатерина, Тула

https://www.vbr.ru/strahovanie/otzivy/

ОСАГО и КАСКО: в чём сходство и разница

КАСКО и ОСАГО являются разновидностями автострахования. Различие заключается в условиях. Страховка КАСКО покрывает риски, которые могут случиться с застрахованным транспортным средством. При дорожно-транспортном происшествии за счёт страховой компании проводится ремонт пострадавшего автомобиля. При хищении стоимость машины будет возвращена его владельцу. Когда на стоянке случайный прохожий ломает зеркало или соседняя машина по неосторожности царапает автомобиль, то и эти проблемы ложатся на сильные плечи страховой компании. Водитель может ни о чём не беспокоиться, ведь он застрахован по КАСКО. Раз в год он платит страховой компании, а она может рассчитываться за него в течение всего этого периода вне зависимости от количества возникших страховых случаев. Этот вид страхования доброволен.

Казалось бы, КАСКО — страховка идеальная. И это было бы недалеко от истины, если бы не одно «но». Стоимость КАСКО просто заоблачна, поэтому позволить себе подобную роскошь может далеко не каждый. При покупке нового автомобиля в кредит банк требует обязательного страхования по КАСКО. Ведь он тоже не хочет ни о чём переживать: имущество до полного погашения кредитных обязательств является его собственностью.

ОСАГО же подразумевает страхование ответственности водителя перед третьими лицами. В случае ДТП компенсацию за ремонт выплатит страховая компания виновного водителя. А от повреждения машины, например, в результате стихийного бедствия ОСАГО не защищает. В случае угона автовладельцу тоже ничего не выплачивается.

При покупке полиса КАСКО страховые компании могут предложить множество сопутствующих услуг

На стоимость КАСКО оказывает значительное влияние возраст и водительский стаж страхующегося лица, период безаварийного вождения, марка и возраст самого транспортного средства, регион проживания собственника и эксплуатации транспорта (учитываются состояние дорог и климатическая зона), наличие сигнализации. Страховые компании вправе отказать тем заявителям, которые не укомплектовали свои автомобили охранной сигнализацией или тем, кто находится в преклонном возрасте. Цены на КАСКО устанавливаются страховыми компаниями самостоятельно, в тарификации не участвует государство, как это происходит в случае с ОСАГО.

Видео об оформлении ОСАГО в регионах

Виды ОСАГО и от чего они страхуют

ОСАГО бывает двух видов:

- страховой полис с ограничениями. В него можно внести только максимум пять человек, которые могут быть за рулём данного транспортного средства и на которых распространяется действие страховки. Лицо, чьи данные не внесены в полис автогражданки, не имеет права садиться за руль. Точнее, может, но свой страх и риск, поскольку при возникновении страхового случая страховая компания ответственности за него не несёт. К тому же это будет считаться грубым нарушением Правил дорожного движения,

- страховой полис без ограничений. В данном случае управлять транспортным средством может любое лицо, их количество не ограничено.

Естественно, страховой полис с ограничениями стоит гораздо дешевле, чем без них. По срокам действия и первый, и второй вид ОСАГО идентичны. Большинство владельцев частного автотранспорта выбирают страховой полис с ограничением, поскольку пяти человек в договоре вполне достаточно, если говорить о среднестатистической российской семье. Но и неограниченные страховые полисы ОСАГО также востребованы. Например, у частных служб такси.

От чего страхует ОСАГО

Страховой полис ОСАГО страхует от следующих рисков:

- повреждения имущества третьего лица или лиц застрахованным транспортным средством. К этому относится ущерб, нанесённый имуществу частных лиц, государственных предприятий и организаций, а также компаний с другой юридической формой собственности. К категории страховых случаев относятся не только столкновения с другими автомобилями, но и наезд на домашних животных, ограждения и дорожные знаки, торговые ларьки и так далее,

- вреда, причинённого водителю пострадавшего транспортного средства и его пассажирам. Речь идёт о здоровье и жизни этих людей.

При этом есть одно условие — застрахованный автомобиль должен двигаться, а не стоять на месте. На этом перечень рисков, которые покрывает данный тип автомобильной страховки, окончен.

ОСАГО покрывает только ответственность водителя перед третьими лицами

Что не попадает под категорию страховых случаев, покрываемых ОСАГО

К страховым случаям по ОСАГО не относятся:

- двери стоящего рядом автомобиля повреждены при неосторожном открытии или случайном открытии сильным ветром. Застрахованный автомобиль не находился в движении,

- по вине водителя совершено ДТП, у него есть ОСАГО, но оно выписано не на тот автомобиль, на котором совершена авария,

- обладатель страхового полиса находился в состоянии алкогольного или наркотического опьянения, а также под воздействием сильнодействующих лекарственных препаратов, при применении которых запрещено садиться за руль. Наличие в крови подобных веществ признаётся водителем или определяется в результате судебно-медицинской экспертизы. В этом случае страховая компания покрывает нанесённый ущерб, но сразу же подаёт иск к водителю на возмещение выплат,

- компенсация не распространяется на вред, причинённый окружающей среде,

- ОСАГО не компенсирует моральный ущерб,

- обладатель страхового полиса причинил умышленные повреждения,

- действие ОСАГО не распространяется на повреждение ценностей, считающихся культурным наследием,

- причинён материальный ущерб грузу.

Стоимость ОСАГО

Центробанк РФ установил ценовой коридор, в рамках которого стоимость полиса может колебаться. Например, базовая ставка по ОСАГО на 2018 год для автомобиля категории В, используемого физическим лицом, составляет от 3432 до 4118 руб.

Стоимость полиса ОСАГО формруется исходя из базовой ставки с поправкой на различные индивидуальные обстоятельства

Полная стоимость ОСАГО зависит от типа ТС, его характеристик, региона, возраста и опыта водителя. Вероятность возникновения страхового случая является основным критерием оценки рисков. Соответственно, чем выше потенциальный риск, тем выше стоимость страхового полиса. Именно поэтому цена страховки для водителей без стажа или с фактами многочисленных ДТП значительно выше. Есть и региональные особенности: неблагоприятные климатические условия, а также состояние дорог во многом влияют на цену. Рассчитать примерную реальную цену поможет специальный калькулятор.

10 марта 2018 года попала в аварию, обратилась в компанию в г. Хабаровске, документы принять отказались, выдали бумагу, что прекратили выплаты, сказали обращаться в компанию виновника, это компания ВСК, документы приняли, провели оценку, а через месяц прислали отказ, так как Хоска не лишена лицензии, обратилась в ассоциацию страховщиков, ничем не помогли. Машина разбита, денег нет и не предвидится.

Ирина, Хабаровск

https://www.vbr.ru/strahovanie/otzivy/

Видео о стоимости ОСАГО в 2018 году

Как выбрать страховую компанию

К выбору страховой компании при оформлении полиса ОСАГО следует подойти со всей серьёзностью. От её надёжности во многом зависит решение проблемной ситуации. Поэтому первым делом необходимо поинтересоваться реноме компании, данными об учредителях и тем, как давно она практикует этот вид страховой деятельности.

Если автовладелец решил обратиться к не очень известной и небольшой страховой компании, соблазнившись низкими тарифами, то стоит проверить её лицензию на страховую деятельность. Невысокая стоимость не всегда благо. Это может свидетельствовать о финансовых проблемах компании.

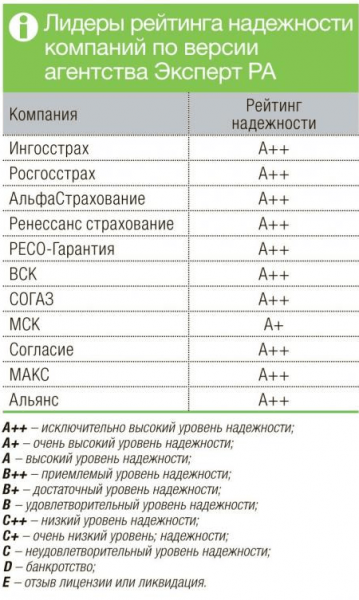

Особое внимание следует обратить на место и время регистрации компании. Страховщики, зарегистрированные в других странах, должны вызывать гораздо меньшее доверие, чем те, место регистрации которых находится на территории Российской Федерации. Считается, что страховые компании, проработавшие на рынке более десятилетия, являются надёжными и стабильными. Можно, конечно, ознакомиться с рейтингами надёжности страховых компаний в интернете. К сожалению, они не смогут дать полной картины, но рейтинг всё же можно считать определённым ориентиром. Страховые компании по рейтингу относятся к одной из категорий от А до Е. Всего их пять, а категория А соответствует наивысшим рейтингу надёжности.

Российский Союз Автостраховщиков ежегодно составляет рейтинги страховых компаний

Одним из методов проверки благонадёжности страховщика является обращение в банк с просьбой посоветовать определённую страховую компанию, которую сотрудники банка рекомендуют своим клиентам при выдаче кредитов.

Необходимо поинтересоваться статистикой страховой компании по выплатам при возникновении страховых случаев. Чем выше процент выплат, тем выше надёжность. Очень желательно, чтобы был ещё и перестраховщик. В данном случае речь идёт о финансовой группе, готовой при возникновении каких-либо сложностей взять на себя погашение части материальных претензий. Вся интересующая информация о страховщике должна быть в свободном доступе. Чем меньше скрыты различные аспекты работы страховщика, тем лучше. Открытость свидетельствует о том, что деятельность страховой компании успешна и ей нечего скрывать.

При выборе страховой компании стоит обязательно посетить её офис, а также поинтересоваться отзывами автовладельцев, которые уже успели воспользоваться её услугами. Именно отзывы являются своеобразным индикатором, который характеризует надёжность выбранного страховщика. Также желательно пользоваться не одним, а несколькими рейтингами, что позволит сопоставить информацию. Не следует забывать о том, что многие исследования в интернете делаются по чьему-то заказу.

Всю подноготную страховой компании можно найти в интернете

Порядок оформления ОСАГО и необходимые документы

Регистрация приобретённого транспортного средства по закону необходима на протяжении 10-дневного срока после покупки. При регистрации страховой полис ОСАГО обязателен. Так что его желательно оформить сразу же после покупки.

Приведём перечень документов, необходимых для оформления полиса страхования автогражданской ответственности:

- заявление страхующегося лица,

- общегражданский паспорт или другой документ, служащий удостоверением личности,

- технический талон транспортного средства,

- водительское удостоверение страхующегося лица или его копия. Если в страховой полис вписывается на несколько человек, то потребуются копии водительских удостоверений всех вписанных. Когда же речь идёт о неограниченном страховом полисе, то достаточно только водительского удостоверения владельца транспортного средства,

- для юридических лиц — документы о государственной регистрации и их копии, а также доверенности на представление лицом интересов компании, регистрирующей транспортное средство,

- документ о прохождении технического осмотра транспортного средства,

- если автомобиль эксплуатируется по доверенности, то потребуется её оригинал и ксерокопия, которую, впрочем, могут сделать в офисе страховой компании.

При подаче документов на страховой полис важно следить за их сроком действия, иначе оформить страховку вряд ли получится.

При желании полис ОСАГО можно оформить и через интернет

Порядок оформления полиса относительно прост. Достаточно выбрать страховую компанию, убедиться в её добропорядочности и обратиться к её представителям с заявлением и документами. Страховой полис оформляется быстро, достаточно будет пятнадцати минут, если страховой агент хорошо знает своё дело.

Срок действия ОСАГО

Российским законодательством установлены сроки действия страхового полиса автогражданки. Для юридических и физических лиц существуют некоторые отличия. Физическое лицо может оформить страховку минимум на три месяца, а максимум — на год. Возможен также промежуточный срок в полгода. Юридические же лица могут оформлять ОСАГО минимум на полгода, а максимум на год. Оформление страхового полиса на год всегда несколько дешевле, чем на меньший срок.

Существует также понятие периода использования ТС. Например, если на машине ездят только летом, можно заключить договор сроком на год, но с периодом использования 3, 4 или 5 месяцев. Это значительно удешевит полис, но использование автомобиля в другое время будет считаться уже нарушением.

Попал в ДТП не по моей вине. Позвонил в страховую, отправили в этот же день к эксперту в один из дилерских центров, сразу всё заполнили, отфотографировали, затем позвонили через пару дней и уже отправили к дилеру на ремонт. Направление уже было у дилера. Очень доволен.

Кирилл

http://www.sravnikupi.ru/insurers/vajno/review/

Полис ОСАГО имеет две графы: срок страхования и период использования ТС

Отличия в оформлении ОСАГО для физических и юридических лиц

Юридическое лицо может оформить только неограниченный страховой полис, который допускает возможность управления ТС любым человеком. Для физических лиц есть возможность оформления страховых полисов с ограничением по количеству человек. При наличии прицепа у транспортного средства, владельцем которого является юридическое лицо, необходимо также получить страховку на прицеп. Для физических лиц страхование прицепов не является обязательным. Тариф при оформлении страхового полиса для юридических лиц выше, чем для физических.

Следует знать и о том, что отсутствие страховки у автотранспорта юридических лиц приводит к более серьёзным административным наказаниям. Ответственность за наличие полиса и допуск к управлению ТС лежит на руководителе организации.

Выплаты по ОСАГО и лимиты

В 2018 году установлены следующие виды выплаты по страховым полисам автогражданки:

- при повреждении имущества застрахованным транспортным средством выплаты страховой компании составят максимум 400 тысяч рублей,

- при нанесении вреда здоровью — до полумиллиона рублей. К этому же пункту относится и материальная компенсация лечения человека, который был сбит застрахованным транспортным средством.

Максимум, который может быть возмещён страховой компанией при составлении Европротокола, составляет 50 тысяч рублей.

Лимит выплат по Европротоколу составляет 50 тыс. рублей

Необходимо понимать, что в данном случае речь идёт о максимальной выплате. Чаще всего страховые компании пытаются занизить суммы выплат. Важную роль при этом играет работа аварийного комиссара, который обычно выезжает на место ДТП или уже после него оценивает сумму причинённого материального ущерба. Работа аварийных комиссаров строго регламентирована, ведь в ней подразумевается высокая коррупционная составляющая. Одно и то же повреждение часто можно классифицировать по-разному. Многие водители стараются добавить к материальному ущербу, полученному в результате дорожно-транспортного происшествия, некоторые другие проблемы своих транспортных средств, которые существовали до ДТП.

Участники дорожно-транспортного происшествия, во время которого погиб человек, имеют право получить компенсацию при гибели кормильца. Она составляет 475 000 рублей. Компенсация расходов на похороны составляет 25 000 рублей.

Сроки возмещения

Решение о проведении выплат по страховому случаю должно быть проведено в установленные российскими законами сроки. До 2014 года на законодательном уровне был установлен срок в 30 дней для проведения выплат. С 2014 года он несколько сократился и составляет теперь всего 20 дней.

Потерпевший водитель должен информировать свою страховую компанию и предъявить транспортное средство для оценки ущерба в течение одной недели. Виновник ДТП также обязан показать свой повреждённый автомобиль, если это окажет помощь в оценке ущерба. Автомобиль виновника аварии должен быть осмотрен на протяжении десятидневного срока после поступления заявления от пострадавшего водителя. При этом на протяжении двух недель он не имеет права заниматься ремонтом своего автомобиля. Все указанные сроки должны быть чётко соблюдены, поскольку их несоблюдение автоматически вызывает проблемы с компенсацией ущерба.

Исчисление периода, в течение которого страховая компания должна произвести выплаты, начинается отнюдь не с даты аварии. Отсчёт времени идёт с момента обращения потерпевшего в страховую компанию с заявлением о дорожно-транспортном происшествии и соответствующих выплатах. В 20-дневный срок включены только рабочие дни. Фактически период, необходимый для проведения выплат, может быть гораздо больше. Например, это может случиться, когда много дней подряд являются нерабочими. Фактически в этом случае максимальный срок выплат составит до месяца.

Когда страховая компания задерживает выплату компенсации, то заявитель вправе обратиться в суд. Необходимо, конечно, чтобы истёк период, установленный законом для проведения выплат. Судебные издержки ложатся на страховую компанию, а также она выплачивает просрочку, составляющую 1% в день от размера всех выплат по данному происшествию.

Видео о компенсации по ОСАГО

Ответственность автовладельца за отсутствие автогражданки

Ездить без страхового полиса ОСАГО нельзя. Он относится к перечню обязательных документов, которые должен иметь с собой каждый водитель, наряду с водительским удостоверением и техническим талоном транспортного средства. Если водитель забыл страховку дома, то инспектор ГИБДД может проявить снисходительность и ограничиться предупреждением, которое предусмотрено законом (ст. 12.3 КоАП РФ) в качестве альтернативы штрафу в 500 рублей за отсутствие документов. Но в этом случае потребуется предъявить страховку в обязательном порядке. Можно попросить подвезти её родственников или знакомых, позвонив им. Или съездить за ней самостоятельно, естественно, не на остановленном транспортном средстве. Решение об административном наказании остаётся за инспектором дорожной полиции. Если же водителя без страховки остановили далеко от его дома, то сотрудники ГИБДД могут проверить наличие полиса по базе данных. Отсутствие у водителя страхового полиса (если он забыл его дома) при попадании в дорожно-транспортное происшествие никоим образом не влияет на выплаты страховой компании.

Совсем другое дело, когда у водителя отсутствует автогражданка вообще. В этом случае вступает в действие ст. 12.37. ч.2 КоАП РФ, предусматривающая 800 рублей админштрафа. Просроченная страховка, которая даже закончилась на день раньше той даты, когда водитель был остановлен инспектором ГИБДД, приравнивается к отсутствию таковой. К этому же правонарушению относится и езда в период, не предусмотренный страховым полисом.

За отсутствие полиса ОСАГО водителя могут штрафовать неограниченное количество раз

Если за рулём транспортного средства находится человек, не вписанный в страховой полис, то это тоже предусмотрено Административным кодексом – статьёй 12.37 ч.1 и наказывается штрафом в 500 рублей.

Что делать при ДТП, если у водителя нет ОСАГО

Несмотря на требование закона, не все оформляют полис обязательного автострахования. Что делать, если такой водитель попал в ДТП? При дорожно-транспортном происшествии обычно есть виновник и пострадавший. Некоторые признают свою вину сразу, а для некоторых водителей требуются доказательства по результатам экспертизы или даже по решению суда. Особо сложно решить проблему в том случае, когда виновник аварии своей вины не признаёт. При отсутствии у одной из сторон ДТП полиса обязательного автострахования требуется незамедлительно вызывать сотрудников дорожной полиции и, естественно, не перемещать транспортные средства, участвовавшие в происшествии.

Рассмотрим в связи с этим несколько ситуаций:

- Пострадавший водитель не застрахован, в отличие от виновника дорожно-транспортного происшествия. Он может получить компенсацию вне зависимости от наличия или отсутствия у него полиса обязательного автострахования. Но ему однозначно придётся нести административную ответственность в виде штрафа за отсутствие страхового полиса ОСАГО.

- Автостраховка отсутствует у виновника дорожно-транспортного происшествия. В этом случае он будет компенсировать весь нанесённый ущерб за счёт собственных средств. Окончательное решение о его размере принимается судом. Водителю придётся также уплатить штраф за незастрахованный автомобиль.

- Ситуация третья. При дорожно-транспортном происшествии не застрахован ни его виновник, ни потерпевший. Специалисты советуют в этом случае пойти на мировую и разойтись полюбовно. Когда один из водителей считает себя виноватым, он компенсирует материальный ущерб. При возникновении спорной ситуации, когда речь идёт о серьёзном и дорогостоящем ремонте автомобиля или когда пострадали люди, вызываются сотрудники ГИБДД. Минимальным наказанием, грозящим безответственным водителям, станет штраф.

- Один участник инцидента автостраховку имел, но полис уже был просрочен. В этом случае наиболее опытные и находчивые водители начинают общаться по телефону со своими страховыми агентами, умоляя их оформить страховой полис и поставить на нём ту дату, когда произошла авария или даже один из предыдущих дней. Как ни парадоксально, ради сохранения клиентской базы и устойчивых деловых связей многие сотрудники страховых компаний идут навстречу. Кстати говоря, законностью подобное решение даже не пахнет. Поэтому пострадавшему следует внимательно следить за тем, чтобы такой сделки не произошло. Ведь руководство страховой компании может её не признать. Соответственно, и выплат не будет.

ОСАГО является не только обязательным документом для каждого водителя, но и своеобразным щитом, который защищает от возможных непредвиденных ситуаций. И хоть автогражданка продолжает вызывать горячие споры в среде российских автовладельцев, но большинство из них всё же склоняется к мысли о том, что ОСАГО предоставляет возможность чувствовать себя под страховой защитой. Ведь никому не известно, что уготовила судьба за следующим поворотом…