О необходимости ежегодно уплачивать страховые взносы в ПФР знает каждый ИП. Тем более ранее Пенсионный фонд, а ныне — ФНС в начале каждого года производит рассылку уведомлений, где указаны сроки уплаты, коды бюджетной классификации (КБК) и размер платежа. Однако суммы, прописанные в таких извещениях, верны, только если годовой доход ИП не превысил 300 тыс. руб. Если предпринимателем получена прибыль свыше этой суммы, необходимый к уплате налог рассчитывается иначе.

Страховые взносы с ИП «за себя»: кто и сколько платит

Открытие любого бизнеса сопровождается не только получением прибыли, но и перечислением обязательных платежей в бюджет. Страховые взносы ИП во внебюджетные фонды, или как их ещё называют взносы ИП «за себя», должны платить все предприниматели, состоящие на налоговом учёте.

И абсолютно не важно, является ли предпринимательство вашим единственным видом деятельности либо вы ещё работаете где-то по найму — платить во внебюджетные фонды всё равно придётся.

В зависимости от применяемой ИП системы налогообложения определяется база для расчёта суммы взносов.

Таблица: как посчитать базу для взносов при разных системах налогообложения

| Система налогообложения | База для расчёта взносов | Статья НК РФ |

| ОСНО | Доходы минус вычеты | 210 |

| УСН Доходы | Все полученные доходы | 346.15 |

| УСН Доходы минус расходы | Доходы без учёта расходов | 346.15 |

| ЕСХН | Доходы без учёта расходов | 346.5 |

| ЕНВД | Вменённый доход | 346.29 |

| ПСН | Потенциальный доход за год | 346.47 и 346.51 |

Порядок расчёта взносов

Обязательный платёж перечисляется на два вида обязательного страхования:

- пенсионное,

- медицинское.

Размеры страховых взносов в 2018 году фиксированные и составляют:

- на обязательное пенсионное страхование — 26 545 рублей,

- на обязательное медицинское страхование — 5 840 рублей.

В 2018 году величина платежа уже не находится в прямой зависимости от законодательно установленного МРОТ.

Указанные суммы можно оплачивать по частям, например, перечислять 1/4 суммы каждый квартал, или сделать единовременный платёж. Главное, успеть рассчитаться по этим обязательствам не позднее 31 декабря текущего года. Если ИП ведёт деятельность по нескольким системам налогообложения, то для расчёта платежа доход суммируется.

Прежде чем оплачивать пенсионные страховые взносы, предприниматель должен правильно определить базу для их исчисления

Кто может не платить ежегодные страховые взносы

Известно, из всех правил бывают исключения. В вопросах обязательных страховых взносов ИП таким исключением можно считать, законодательно установленное разрешение для приостановления их уплаты.

Ст. 430 НК РФ представляет право временно не платить эти взносы ИП, которые:

- призваны в ряды вооружённых сил РФ,

- ухаживают за престарелыми людьми, инвалидами 1 группы и детьми-инвалидами,

- находятся в отпуске по уходу за детьми до трёх лет.

Разумеется, все эти случаи должны быть подтверждены предусмотренными законом документами.

Оплату страховых взносов некоторым категориям предпринимателей можно временнно отложить

Когда нужно перечислять 1% с превышения предельной суммы годового дохода

Всё, о чём мы говорили выше, справедливо, если доход ИП не превысил за год 300 тыс. руб. В противном случае предприниматель должен будет дополнительно перечислить в ПФР 1% с суммы доходов, превышающей этот лимит.

Примеры начисления взносов с оборота, который превышает лимит

Поскольку в 2017–2018 гг. налоговое законодательство в части страховых платежей ИП значительно изменилось, следует рассмотреть два варианта исчисления 1% сверх установленного лимита по доходу — для отчётности за 2017 и за 2018 годы.

Несмотря на то что годовая сумма страховых взносов значительна, она не разорит индивидуального предпринимателя

Расчёт суммы за 2017 год

Предположим, что ИП Спиридонов Василий Иванович за 2017 год получил доход от своей деятельности в сумме 585 тыс. руб., что на 285 тыс. руб. больше установленной российским законодательством предельной величины годового дохода в 300 тыс. руб. Значит, предпринимателю нужно оплатить с суммы превышения дополнительно 1%:

- Получаем, что за 2017 г. фиксированный платёж за период составит: МРОТ * 26% * 12 = 7 500 * 26% * 12 = 23 400 руб. (повторим, в 2018 году привязка к МРОТ не актуальна — взносы фиксированные, но для предыдущих расчётов используется).

- Теперь рассчитаем 1% от суммы превышения: 285 000 * 1% = 2 850 руб.

- Итого за 2017 год В.И. Спиридонов заплатит: 26 250 рублей.

Сумма дополнительных взносов за пенсионное страхование имеет ограничение, в 2017 году оно составляло 187 200 руб.

Расчёт суммы за 2018 год

В принципе, общий порядок расчёта суммы, подлежащей уплате при превышении установленного уровня дохода, в 2018 году сохраняется, но расчётная формула несколько меняет свой вид: пенсионные страховые взносы = фиксированный взнос + ((Совокупный доход ИП — 300 тыс.) * 1%).

При этом сумма такого взноса за 2018 год не может быть больше 212 360 руб.

Возьмём такие же исходные данные: ИП Спиридонов В.И. за 2018 год получил доход в сумме 585 тыс. руб. Тогда заплатить за обязательное пенсионное страхование он должен будет:

- Фиксированный платеж — 26 545 руб.

- 1% от разницы между фактическим доходом и установленным лимитом — (585 тыс. руб. — 300 тыс. руб.) * 1% = 2 850 руб.

- Итого «пенсионный» взнос составляет — 29 395 руб.

Куда, когда и как платить

До 2017 года администрированием страховых взносов занимался ПФР. Теперь же эти функции переданы налоговому ведомству. В связи с этим изменились и реквизиты платежа. В 2018 году взносы следует перечислять по реквизитам ИФНС, в которой зарегистрирован ИП. КБК взносов предпринимателю дают специалисты налоговой инспекции. И также их можно узнать самостоятельно на официальном сайте ФНС.

Сроки уплаты налога в ИФНС

Крайние даты перечисления пенсионных платежей в 2018 г. тоже изменились. Фиксированные платежи можно оплатить сразу одной суммой или разбить их поквартально. Квартальные платежи уплачиваются:

- за 1 кв. до 31 марта,

- за 2 кв. до 30 июня,

- за 3 кв. до 30 сентября,

- за 4 кв. до 31 декабря.

Для платежа с суммы превышения предела в 300 тыс. руб. срок уплаты установлен до 1 июля 2018 года (для платежей за 2017 год), до 1 июля 2019 года (за 2018 год) и т. д.

При полном прекращении деятельности в качестве ИП все расчёты по страховым взносам необходимо произвести в течение 15 дней с момента снятия с налогового учёта.

Таблица: проводки по начислению взносов для ИП на ОСНО

| Дебет | Кредит | Куда перечислять | Тип начисленных взносов |

| 20, 25, 26, 44 | 69.1 | ФНС | Социальное страхование |

| 20, 25, 26, 44 | 69.2 | ФНС | Пенсионное обеспечение |

| 20, 25, 26, 44 | 69.3 | ФНС | Медицинское страхование |

| 20, 25, 26, 44 | 69.11 | ФСС | Страхование от несчастных случаев и профзаболеваний |

Оплачивать свои обязательства по пенсионному страхованию можно несколькими способами, например:

- платёжным поручением с расчётного счёта предпринимателя (при его наличии),

- квитанцией формы ПД-4 через Сбербанк.

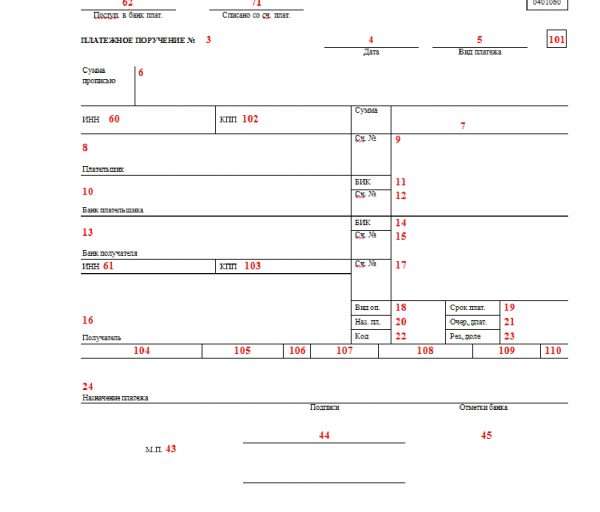

Какие реквизиты указать в платёжном поручении

Наиболее частый вариант расчёта с бюджетом по страховым взносам — оплата с помощью платёжного поручения. Для исключения ошибок следует воспользоваться шаблоном с нумерацией полей, представленным ниже.

Шаблон платёжного поручения для перечисления взносов в ИФНС с нумерованными полями

Нюансы заполнения отдельных полей разъяснены в таблице.

Таблица: особенности заполнения платёжки на оплату страховых пенсионных взносов

| Поле | Пояснения по заполнению |

| 101 | указываем в статусе плательщика код «09» |

| 60 | ИНН предпринимателя |

| 102 | ничего не заполняем, так как у предпринимателя КПП нет |

| 8 | прописывается наименование плательщика, то есть ставим «ИП Фамилия Имя Отчество» предпринимателя |

| 9–12 | указываем банковские реквизиты плательщика-предпринимателя (наименование банка, БИК, корсчёт, расчётный счёт) |

| 13–15 | указываем реквизиты банка получателя |

| 16 | указываем сокращённое наименование получателя — органа Федерального казначейства, а в скобках сокращённое наименование налоговой инспекции, где обслуживается ИП |

| 17 | проставляем номер расчётного счёта получателя |

| 104 | проставляется без пробелов КБК платежа |

| 105 | код ОКТМО |

| 106 | проставляется сокращение «ТП», означающие текущий платёж |

| 107 | периодичность платежей является год, поэтому проставляем ГД.00.17. (или 00.18, если платёж за 2018 год) |

| 18 | проставляем вид операции 01 |

| 21 | указываем очерёдность платежа 5 |

| 22 | проставляем цифру 0 |

| 108–109 | указываем цифру 0 |

| 110 | поле оставляем пустым |

| 24 | здесь указываем назначение платежа: Страховые взносы на обязательное пенсионное страхование с суммы дохода, превышающей 300 тыс. руб., зачисляемые в бюджет ПФР РФ за 2017 год (или 2018), рег. номер. Регистрационный номер — это номер, присвоенный предпринимателю при его первичной регистрации в ПФР. |

В результате последовательного заполнения, всех поименованных выше полей, получаем платёжное поручение.

Платёж по квитанции

Оплата квитанцией Сбербанка достаточна проста и понятна. Её можно заполнить на специализированных онлайн-сервисах, которых много в интернете. Несложно скачать с официального сайта бланк и заполнить его от руки или на компьютере проставить все необходимые реквизиты. Чтобы облегчить эту процедуру, предлагаем образец заполненной квитанции.

Страховые пенсионные взносы носят обязательный характер. При годовом доходе ИП не более 300 тыс. руб. такие платежи имеют фиксированный размер. В случае превышения этого значения предпринимателю следует рассчитать и доплатить дополнительно 1% с суммы превышения лимита дохода. Свидетельством законопослушности бизнесмена станет перечисление средств в срок до 1 июля года, следующего за отчётным.