Сегодня, наверное, каждый второй совершеннолетний гражданин России является автовладельцем. Тысячи грузоперевозчиков колесят по просторам РФ и зарубежья, ходят большегрузные суда по рекам, работая над жизнеобеспечением страны и ростом экономики. Но права владения несут за собой и налоговое бремя для собственников. Транспортный налог — обязательный ежегодный платёж для всех владельцев движимого имущества, но есть и исключения из правил.

Транспортный налог

В системе налогообложения РФ существуют несколько видов налогов и сборов, которые условно можно поделить на 3 иерархических уровня:

- Федеральные налоги — главные налоги страны, которые регламентированы Налоговым кодексом РФ. Фед. налоги платят все предприятия, ИП и физ. лица независимо от их местонахождения (и проживания). Ставки этих налогов установлены для всех налогоплательщиков резидентов РФ вне зависимости от их организационно-правового статуса. К таким налоговым сборам относятся, например:

- НДС,

- НДФЛ,

- госпошлины,

- лицензионные сборы (акцизы на алкоголь, табак, авто, бензин и пр.),

- налог на прибыль и пр.

- Региональные сборы — налоги, необходимые для соц. развития территорий. Такие налоги узаконены НК РФ, ставки и сроки выплат этих налоговых сборов устанавливаются исполнительной властью субъектов РФ, их обязаны платить все бизнесмены и ФЛ, работающие и проживающие в конкретном регионе. К рег. налогам относят:

- налог на имущество организаций,

- транспортный налог,

- налог на игорный бизнес (для спец. зон),

- региональные акцизы.

- Местные налоги — определены НК РФ, устанавливаются муниципалитетами, включают:

- налог на имущество физ. лиц,

- земельный налог,

- местные лицензионные сборы.

Нужно отметить, что деление по территориальной принадлежности не влияет ни на контроль, ни на штрафные санкции регуляторов, но предусматривает распределение бюджетных средств только территориально.

В нашем случае — транспортный налог — региональный налог.

Законодательная база

Налог на транспорт регламентирован гл. 28 Налогового кодекса РФ. Все платежи от него зачисляются в бюджеты субъектов РФ. Определяя ставку этого налога, законодательная власть каждого региона самостоятельно назначает налоговый тариф. При этом законодатели, устанавливая транспортные ставки, ограничены рамками 28-й главы НК РФ, которая определяет стандартные тарифы при расчёте налога на транспорт. Субъекты РФ по этому пункту не имеют права отклоняться от определённых в НК РФ тарифов в большую или меньшую сторону не более, чем в 10 раз.

Учитывая вышесказанное, исполнительная власть региона, устанавливая тариф налога на транспорт для организаций (ЮЛ), самостоятельно определяет порядок и сроки налоговых платежей, регламентируя эти положения в отдельных нормативных актах. Также в региональном правовом акте о транспортном налоге могут быть предусмотрены льготы и основания для их применения. Региональное законодательство имеет право также установить привязку налога к году выпуска средства передвижения или к экологическому классу авто.

В регионах, где местной властью не установлены индивидуальные ставки, действуют общепринятые тарифы, регламентированные статьёй 361.1. НК РФ.

Коренных изменений в исчислении транспортного налога не произошло. Правительство сохранило средние ставки, оставлен общий подход к начислению и отчётности и пр.

Отметим несколько нововведений, которые следует учесть при расчёте и декларировании налога на транспорт:

- В ряде регионов были скорректированы тарифы на 2018 год, потому перед расчётом и сдачей отчётности рекомендуется проверить, не поменялись ли региональные ставки (это произошло, например, в Хакасии и Карелии).

- Ключевое изменение в отчётности для юридических лиц — введение новой формы декларации. В частности, отчётный документ дополнен блоками, относящимся к системе «Платон». Отчитываться по новой форме нужно будет только по итогам 2018 года.

- С 2017 года НК РФ пополнился штрафными санкциями в случае утаивания от ФНС РФ факта покупки транспорта физ. лицом — 20% от налога (п. 3 ст. 129.1 НК РФ).

- Главные новшества года — новые разъяснения регулятора по льготам на тяжелогрузный транспорт при использовании системы «Платон»:

- в частности, если собственник платит грузовой дорожный сбор не самостоятельно, он лишается преференций при расчёте в декларации по транспортному налогу (письмо ФНС РФ от 08.06.2017 № БС-4–21/10954),

- уточнены формы документов, которые обосновывают правомерность употребления льготы по тяжелогрузам — это новая форма, подтверждающая платежи в бюджет, № БС-4–21/65@ от 09.01.2017, применяется к бумажным носителям и отчётности в электронном виде (письмо ФНС РФ от 04.05.2017 № ПА-4–21/8499),

- Минфин дал уточнения по авансовым платежам и вычетам в системе «Платон» (Письмо Минфина от 26.01.2017 № 03–05–05–04/3747).

Основные нововведения 2017 года по ТН касаются системы «Платон»

Специфика расчёта транспортного налога, нюансы

Плательщиками налога считаются владельцы транспортных средств, физ. лица, на кого зарегистрирован транспорт. Налог платит именно собственник ТС, ранее действующее правило, когда налоговый сбор мог быть возложен на лицо, которое владеет объектом по доверенности, отменено.

Как уже упоминалось, налог выплачивается в бюджет того региона, где зарегистрирован собственник (по месту его прописки), либо по месту нахождения организации (и её обособленных подразделений).

Владельцы личного транспорта, а также частные предприниматели выплачивают налог, не производя самостоятельных расчётов. За них это делает налоговый регулятор. Сообщать в ИФНС о наличии (отсутствии) объектов налогообложения не нужно. Физ. лица и индивидуальные предприниматели освобождены от декларирования транспортного налога (а также от сдачи другой налоговой отчётности). Единственная обязанность частного собственника по налогу на движимое имущество — своевременно до 1 декабря уплатить начисленный налог, исходя из требования налоговой службы.

Схема межведомственного взаимодействия при постановке на учёт или снятии с учёта транспортного средства выглядит так:

- после регистрации транспортного средства в ГИБДД или в другом ведомстве (в зависимости от вида транспорта),

- в течение 10-ти дней сведения об объекте поступают в ИФНС по месту регистрации налогоплательщика, делается это в рамках электронного документооборота,

- налоговая служба также за 10 рабочих дней должна выдать или отправить дистанционно на предприятие (физ. лицу) извещение о постановке на учёт (снятии с учёта) движимого имущества. Уведомление может появиться в Личном кабинете налогоплательщика портала ФНС РФ, доставлено почтой или выдано в инспекции. Стандартные формы извещения: №1–3-Учёт (№-3-Учёт) — о постановке, и №1–5-Учёт (№2–4-Учёт) — о снятии с учёта,

- помимо этого, ежегодно до 15 февраля органы, которые ставят на учёт ТС, должны сдавать в ИФНС сведения, необходимые для начисления налога, по состоянию на 1 января.

При этом всем собственникам ТС рекомендуется по окончании отчётного периода проверить свой личный кабинет на портале госуслуг или интернет-ресурсе ФНС РФ. Если в первой декаде ноября текущего года в ЛК налогоплательщика не появилось требование об уплате транспортного налога (либо уведомление не пришло по почте), это значит, что в ИФНС отсутствуют данные о наличии движимого имущества. Из этого следует, что владелец обязан самостоятельно уведомить налоговиков о собственности. Если гражданин уклоняется от сообщения сведений о своём имуществе, ему грозит штраф в размере 20% от суммы налогового сбора (п. 3 ст. 129.1 НК РФ).

Этот процесс един как для частных лиц, так и для организаций.

Но если физ. лица обременены только уплатой налогового сбора на транспорт, то предприятия, на балансе которых есть транспортные средства, должны самостоятельно рассчитывать сумму налога и авансовых платежей.

Чтобы рассчитать платёж по транспортному налогу, для перечисления в региональный бюджет по итогам отчётного периода, нужно умножить налогооблагаемую базу и ставку, которая рассчитывается индивидуально по каждому транспортному средству.

Общепринятые ставки по транспортному налогу определяются в зависимости от:

- мощности двигателя — для автобусов, авто и мототранспорта, а также снегоходов, мотосаней, катеров, гидроциклов, яхт, тракторов, другой гусеничной техники и самолётов,

- года выпуска ТС — в отдельных случаях устанавливаются разные коэффициенты, чем старше машина, тем ниже множитель,

- экологического класса — например, для авто на электродвигателях,

- тяги двигателя — для реактивных самолётов,

- валовой вместимости ТС — например, для буксируемых барж,

- регистровой тонны или единицы ТС — для водных и летательных средств без двигателей.

В случае если регионы при расчёте налоговых ставок берут показатель года выпуска, нужно понимать, что возраст транспортного средства начинает свой отсчёт с 1 января года, когда это ТС сошло с конвейера завода.

В основном, налог рассчитывается исходя из мощности или объёма двигателя движимого средства. При этом законодатели включили серьёзные коэффициенты при расчёте тарифов: чем больше лошадиных сил в двигателе, тем выше будет тариф. Например, разница сбора между малолитражкой и внедорожником может доходить до 20-ти раз.

Чем дороже и «моложе» машина, тем выше коэффициент и ставка налога

При расчёте стоимости налога на легковой автомобиль на тарифную ставку может влиять также стоимость авто. Регулярно Минпромторг РФ издаёт перечень дорогостоящих автомобилей, стоимость которых сегодня зафиксирована на минимуме от трёх миллионов рублей. В соответствии со вторым пунктом ст. 362 НК РФ с января 2014 года начисление налога в отношении автомобилей со средней рыночной ценой свыше 3-х млн. рублей считается с учётом повышающих коэффициентов, которые начисляются в зависимости от года выпуска машины.

В 2017 году в этот перечень входило порядка 800 моделей авто ведущих торговых марок, возрастом в среднем до 3-х лет. Но есть дорогостоящие версии, повышенный тариф на которые распространяется до 20-ти лет после их выпуска.

Перечень дорогостоящих авто, налог на которые подлежит повышенному тарифу, публикуется на сайте Мипромторга каждый год до 1 марта, уточнить данные по VIP-списку машин можно по ссылке.

Налоговым законодательством для таки машин установлены повышающие коэффициенты, в зависимости от возраста авто.

Таблица: коэффициенты для дорогостоящих машин

| Легковые автомобили средней стоимостью | Год выпуска легковых автомобилей | |||

| до 3 лет | не более 5 лет | не более 10 лет | не более 20 лет | |

| от 3 миллионов до 5 миллионов рублей включительно | 1,1 | — | — | — |

| от 5 миллионов до 10 миллионов рублей включительно | — | 2 | — | — |

| от 10 миллионов до 15 миллионов рублей включительно | — | — | 3 | — |

| от 15 миллионов рублей | — | — | — | 3 |

Практически во всех регионах страны ставки налогового сбора регулируются исполнительной властью, при этом они могут меняться каждый налоговый период (год). Поэтому налоговые платежи за транспорт в 2018 году существенно различаются, всё зависит от региона, где зарегистрировано транспортное средство.

В случае если средство передвижения снимается с регистрации в течение календарного года, налог рассчитывается следующим образом:

- число полных месяцев, когда ТС было зарегистрировано в собственности налогоплательщика, делится на 12 месяцев. Этот коэффициент учитывается при расчёте сбора,

- при этом, если регистрация ТС прошла до 15-го числа включительно, этот месяц не учитывается в налоговом периоде,

- если после — считается как полный месяц владения ТС (п. 3 статьи №362 НК РФ),

- ситуация с транзитными номерами для авто трактуется налоговиками однозначно — пока на транспортном средстве стоит регистрационный знак «транзит», оно не подпадает под налог.

И последний момент при определении выплат: если ТС поставлено на учёт и снято с учёта в один и тот же день, транспортный налог не выплачивается.

Примеры расчётов

Рассмотрим стандартные тарифы, установленным НК РФ, а также региональным ставкам:

- За автомобиль мощностью 140 «лошадок», который находился в собственности владельца полный налоговый год, в 2018 году по общепринятому тарифу придётся уплатить в казну — транспортный налог: 140 л.с. *3,5 руб. (ставка) = 490 рублей.

- Если владелец продал этот же автомобиль и с учёта он был снят 20 октября — транспортный налог: (10 мес. владения / 12 мес.: коэффициент) *140 л.с. *3,5 руб. (ставка) = 408 рублей 33 коп., так как октябрь считается по «правилу 15-ти», как полный месяц.

- Если эта же машина стоит на учёте, например, в Пермском крае, транспортный налог составит: 140 л.с. * 30 руб. (тариф, принятый в регионе на 2018 год) = 4 200 рублей.

- А если это, например, BMW 6 серии, зарегистрированный в Москве, который принадлежит владельцу более года, примерный расчёт ТН в 2018 году будет выглядеть так: 300 л.с. * 150 руб. (московский тариф) * 1,1 (коэффициент для авто стоимостью от трёх миллионов, возрастом до трёх лет) = 49 500 руб.

Ставки транспортного налога могут отличаться в разы — всё зависит от региональных властей

Таблица: стандартные ставки по транспортному налогу (ст. 361 НК РФ)

| Наименование объекта налогообложения | Налоговая ставка (в рублях) | Приблизительная сумма налога, год |

| Автомобили легковые с мощностью двигателя (с каждой лошадиной силы): | ||

| до 100 л.с. (до 73,55 кВт) включительно | 2,5 | 250 ₽ |

| свыше 100 л.с. до 150 л.с. включительно | 3,5 | 525 ₽ |

| свыше 150 л.с. до 200 л.с. включительно | 5 | 1 000 ₽ |

| свыше 200 л.с. до 250 л.с. включительно | 7,5 | 1 875 ₽ |

| свыше 250 л.с. | 15 | 4 500 ₽ |

| Мотоциклы и мотороллеры с мощностью двигателя (с каждой лошадиной силы): | ||

| до 20 л.с. включительно | 1 | 20 ₽ |

| свыше 20 л.с. до 35 л.с. включительно | 2 | 70 ₽ |

| свыше 35 л.с. | 5 | 200 ₽ |

| Автобусы с мощностью двигателя (с каждой лошадиной силы): | ||

| до 200 л.с. включительно | 5 | 1 000 ₽ |

| свыше 200 л.с. | 10 | 2 500 ₽ |

| Автомобили грузовые с мощностью двигателя (с каждой лошадиной силы): | ||

| до 100 л.с. включительно | 2,5 | 250 ₽ |

| свыше 100 л.с. до 150 л.с. включительно | 4 | 600 ₽ |

| свыше 150 л.с. до 200 л.с. включительно | 5 | 1 000 ₽ |

| свыше 200 л.с. до 250 л.с. включительно | 6,5 | 1 625 ₽ |

| свыше 250 л.с. | 8,5 | 2 550 ₽ |

| Снегоходы, мотосани с мощностью двигателя (с каждой лошадиной силы): | ||

| до 50 л.с. включительно | 2,5 | 125 ₽ |

| свыше 50 л.с. | 5 | 400 ₽ |

| Катера, моторные лодки и другие водные транспортные средства с мощностью двигателя (с каждой лошадиной силы): | ||

| до 100 л.с. включительно | 10 | 1 000 ₽ |

| свыше 100 л.с. | 20 | 3 000 ₽ |

| Гидроциклы с мощностью двигателя (с каждой лошадиной силы): | ||

| до 100 л.с. включительно | 25 | 2 500 ₽ |

| свыше 100 л.с. | 50 | 7 500 ₽ |

Подробнее со ставками транспортного налога можно ознакомиться здесь.

Налоговые льготы для автовладельцев

Преференции по налогообложению транспортным налогом регламентированы статьёй 361.1 НК РФ, которая гласит, что:

- от налога освобождаются владельцы транспортных средств массой более 12-ти тонн, которые зарегистрированы в общероссийской системе «Платон», в случае если платежи по данному ТС, выплаченные за отчётный налоговый период, превысили (или равны) сумме налогового сбора,

- если сумма налога превышает сумму «Платона», из налогового сбора вычитаются эти затраты,

- для получения вычетов владельцу транспортного средства необходимо:

- оформить заявление по форме, утверждённой Приложением №1 к приказу ФНС РФ от 14.11.2017 г. №ММВ-7–21/897@ (ознакомиться с формой и скачать её можно здесь),

- предоставить платёжные документы, подтверждающие участие в программе «Платон».

Стоит учесть, что частный бизнес, транспорт которого принимает участие в программе «Платон», также имеет право на льготы при налогообложении. При этом ИП не нужно оформлять декларацию, как это обязаны делать ЮЛ, он просто должен оформить заявление. ИФНС рассчитает налог исходя из подтверждённой льготы.

Инструкция: как уточнить ставку налога

Актуальные точные тарифы по транспортному налогу проще всего уточнить на портале налоговой службы, этот сервис также подскажет, какие льготы предусмотрены региональным законодательством в конкретном году. Ссылка на сайт налоговой, по которой, кстати, можно уточнить ставки по всем имущественным налогам — здесь.

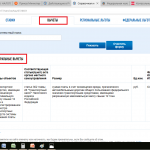

Краткая инструкция, как пользоваться сервисом налоговой службы, выглядит просто:

- с главной страницы портала ФНС РФ перейти на страницу «Электронные сервисы», выбрать раздел «Справочной информации по имущественным налогам»,

- на странице выбрать: вид налога — транспортный, и налоговый период — год, за который необходимо сформировать отчёт,

- в выпадающем списке выбрать свой субъект РФ и запустить поиск,

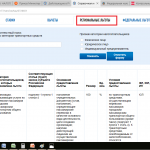

- по клику «подробнее» во вкладке появиться развёрнутая информация по срокам платежей налога на транспорт для физ.лиц, ИП, а также юридических лиц (так срок уплаты налога для ЮЛ в Москве — не позднее 05.02.2018, авансовые платежи в бюджет перечислять не нужно),

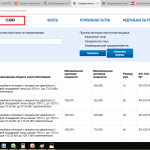

- на этой же странице можно уточнить ставки на транспорт в зависимости от мощности ТС, а также льготы, вычеты, региональные и федеральные льготы для владельцев.

Фотогалерея: справочная онлайн-информация по имущественным ставкам и льготам

На странице справочной информации по имущественным налогам портала ФНС РФ выбираем вид налога и период

Из выпадающего списка выбираем субъект РФ

Чтобы узнать подробную информацию по налогу в конкретном регионе, идём дальше

Смотрим ставки

Проверяем федеральные вычеты

Уточняем федеральные и региональные льготы

Траспорт, который не облагается налогом

К транспортным средствам, подлежащим налогообложению, причислены:

- автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу,

- самолёты, вертолёты,

- теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые суда) и пр.

Важное требование, которое выдвигает налоговый регулятор, — под транспортный налог подпадают только ТС, зарегистрированные в соответствующих органах.

В связи с этим возникают вопросы по отдельным транспортным объектам. Например, является ли автопогрузчик транспортным средством, подпадающим под налог, или нет. Налоговики дают на это комментарий: погрузчик — самоходная строительная техника, которая регистрируется в Гостехнадзоре, соответственно, погрузчик признаётся ТС. При этом регистрируются в контролирующем органе только автопогрузчики с двигателем, превышающем 50 см³ (мощностью от 4 кВт). Значит, в этом случае нужно ориентироваться на факт регистрации: если ТС зарегистрировано, оно облагается налогом, если нет — платить налог за него не нужно.

А вот ситуация с прицепами — иная. Прицепные устройства к автомобилю должны быть зарегистрированы в ГИБДД в обязательном порядке, но налоговики не считают их объектами налогообложения.

Помимо автоприцепов, существует отдельный федеральный перечень транспортных средств, не подлежащих налогообложению. Он достаточно объёмный, рассмотрим наиболее распространённые ТС, те, что не облагаются налогом:

- транспортные средства, находящиеся в розыске, при условии подтверждения факта их угона (кражи) документом, выдаваемым уполномоченным органом,

- автомобили легковые, специально оборудованные для использования инвалидами, а также автомобили легковые с мощностью двигателя до 100 лошадиных сил (до 73,55 кВт), полученные через органы соц. защиты,

- прицепы к автомобилям,

- пассажирские и грузовые морские, речные и воздушные суда, находящиеся в собственности организаций и ИП, основным видом деятельности которых является осуществление пассажирских и (или) грузовых перевозок,

- вёсельные лодки, а также моторные лодки с двигателем мощностью не свыше 5 лошадиных сил,

- промысловые морские и речные суда,

- тракторы, комбайны всех марок, спец. автомашины, зарегистрированные на сельхозпроизводителей и используемые при сельскохозяйственных работах.

Отдельная тема — угон транспортного средства — эта ситуация регламентируется подпунктом 7 пункта 2 статьи 358 главы 28 НК РФ. Согласно законодательным требованиям налоговики не имеют права начислять ТН за угнанный транспорт. Но только при условии, что владелец сдал в ИФНС подлинник документа, который свидетельствует о факте кражи и запуске следственных действий по этому вопросу. В случае когда гражданин сдаёт копию справки об угоне, налоговики должны сделать в полицию запрос о подтверждении подлинности документа.

Нужно знать, что угнанное ТС не облагается налогом только в период его розыска. Поэтому, если владелец забирает своё заявление из полиции, он лишается права не платить налог.

Кроме этого, собственник обязан удостоверять факт, что угнанное транспортное средство находится в розыске, каждый год.

Налоговики всё часще стали «забывать» про льготы для определённых категорий граждан, лучшет напомнить о себе, предоставив в ИФНС заявление и подтверждающие документы

Помимо федеральных общепринятых льготных категорий транспорта, на региональном уровне могут быть приняты дополнительные льготы для следующих владельцев ТС:

- транспортные предприятия, которые осуществляют перевозку пассажиров автобусами по фиксированным ставкам (не такси), основание для льготы — основной ОКВЭД и лицензия,

- владельцы легковушек мощностью до семидесяти лошадиных сил, основание для отмены налога — паспорт ТС и заявление от собственника,

- пенсионеры — для определённых видов ТС, если ранее льгота предоставлялась автоматически, то с 2016 года для её получения нужно оформлять заявление, предварительно уточнив, действует ли преференция в регионе регистрации средства,

- инвалиды I и II групп — льгота предоставляется только на 1 автомобиль мощностью до двухсот «лошадок» (включительно), выдаётся на основании заявления и мед. справки,

- 1 из родителей ребёнка-инвалида, многодетной семьи,

- ветераны ВОВ, других боевых действий, Герои Союза и России, орденоносцы, чернобыльцы и т. п.,

- резиденты особых экономических зон получают льготу на 5 лет по спец. реестру территорий РФ.

Во всех вышеперечисленных случаях (за исключением автобусных парков и резидентов СЭЗ) собственнику движимого имущества нужно подготовить заявление на предоставление льготы по форме, утверждённой ФНС РФ 14.11.2017, скачать её можно по ссылке.

Способы подачи заявлений и отчётности по ТН

Все документы по транспортному налогу могут быть сданы в ИФНС как в электронном виде, так и на бумажных носителях.

Приём заявлений на льготу от физ. лиц и предпринимателей, а также регистрация налоговой декларации от организаций могут быть осуществлены несколькими способами:

- документы можно принести лично и сдать в ИФНС,

- передать в налоговую через законного представителя,

- ещё один способ — дистанционный — отправить пакет документов Почтой РФ (заказным письмом с описью вложения),

- декларацию по транспортному налогу можно отправить онлайн с портала ФНС РФ, для этого открыт ресурс налоговиков «Налогоплательщик ЮЛ», зайти в программу можно по ссылке, для формирования отчётности ответственному лицу необходима усиленная электронная подпись и дополнительное программное обеспечение,

- заявление на получение налоговой льготы владелец ТС может оформить из Личного кабинета налогоплательщика с WEB сайта налоговой службы. При этом у гражданина должна быть усиленная неквалифицированная электронная подпись,

- ещё один онлайн-способ подачи заявления — через портал госуслуг, завизировав сообщение усиленной квалифицированной электронной подписью (УКЭП).

Учтите: при дистанционной сдаче в ИФНС заявления на льготу и копий нужных документов (почтовым отправлением, посредством портала госуслуг или сайта налоговиков), инспектора будут запрашивать в органе, который выдал документ, подтверждение подлинности сданной на проверку скан-копии. Поэтому для оптимизации процесса рекомендуется завизировать копии у нотариуса.

Ответ из ИФНС поступает заявителю или декларанту тем же способом, что и предоставление. Он может быть как положительным, так и отрицательным.

В некоторых случаях налоговики могут отказать в приёме документов:

- сдача документов не в той форме, обратите внимание, что формы заявления и декларации новые,

- нет нужных реквизитов заявителя или нужной подписи,

- не предоставлены документы, удостоверяющие личность ФЛ, или подтверждающие полномочия представителя,

- сдача пакета не в ту инспекцию.

Те грузоперевозчики, которые платят в «Платон», освобождаются от авансовых платежей и части налоговых сборов

Авансовые платежи организаций

Организации должны вносить авансовые платежи в ИФНС по месту регистрации предприятия каждый квартал, если это отдельно не регламентировано местным законодательством. То есть по окончании календарного квартала предприятие переводит в налоговый орган ¼ часть суммы транспортного налогового сбора.

При этом региональный исполнительный орган вправе отметить квартальные отчётные периоды и авансовые платежи.

Нужно учесть: согласно п. 2 статьи 363 НК РФ, организации, транспортные средства которых зарегистрированы в системе дорожных сборов «Платон», не обязаны выплачивать авансовые платежи в бюджет.

Декларирование налога ЮЛ

Отчётность за налоговый период предоставляется только организациями (ЮЛ). Срок декларирования может быть уточнён региональными властями отдельно, но согласно статье 363.1. декларация по итогам отчётного периода должны быть сдана в ИФНС до 1 февраля.

При возникновении ситуации, когда предприятие ликвидируется, ФНС РФ рекомендует сдать налоговую отчётность по транспорту вместе с уведомлением о начале ликвидации компании, либо — вариант номер 2 — на момент формирования ликвидационного баланса. При этом, когда декларация сдаётся одновременно с извещением о ликвидации ООО, в случае, возникновения любых затрат или доходов нужно будет сдать уточнённый налоговый отчёт.

Когда компания закрывает одно из своих обособленных подразделений, декларация по транспортному налогу предоставляется в следующие инстанции:

- если подразделение ещё не закрылось, в ИФНС по месту нахождения ОП,

- если отчётность не успели сдать, по месту нахождения головного офиса компании (согласно комментариям ФНС от 04.04.2017 № БС-4–21/6264).

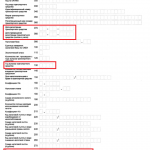

Декларация по транспортному налогу с 2017 года заполняется в новом формате, утверждённом приказом Минфина РФ от 05.12.2016 № ММВ-7–21/668@.

Разберём, что нового появилось в годовой налоговой отчётности:

- декларация позволяет при расчёте налога учитывать период, когда ТС зарегистрировано после 15-го числа месяца (налог сокращается на этот период),

- отчёт даёт возможность показать общую сумму налогового сбора по всем ТС, в каком регионе РФ они бы ни находились (если это согласовано с регулятором до начала года),

- отчётность не подтверждается печатью организации,

- в структуре появилось несколько новых строк:

- №070 и 080, которые содержат регистрационные данные по ТС,

- строка №130 с годом выпуска ТС,

- а также строки №280 и 290 для отражения кода и суммы вычета для участников системы «Платон».

Комментарии ФНС РФ по заполнению строк по «Платону»:

- если владелец не вносит дорожный сбор по «Платону», во всех ячейках строк №280 и 290 ставятся прочерки,

- если организация вносит плату в реестр, то в строке №280 необходимо указать код вычета «40200», а в блоке №290 поставить сумму, уплаченную в «Платон»,

- при этом, если в ячейках №280 и 290 стоят цифровые значения, нужно в блоках №023, 025, 027 поставить «0».

Фотогалерея: новая декларация по налогу на транспорт

Титульный лист декларации по транспортному налогу для отчётности за 2018 год

В первом разделе существенных изменений нет

Главные изменения — во втором разделе, добавлены строки, подтверждающие налоговые вычеты

Учтите: согласно июньским уточнениям ФНС РФ, право на льготу по налогу имеют только владельцы, которые сами вносят платежи в «Платон». Если при камеральной проверке транспортной декларации обнаружится такое нарушение, отчёт не будет принят инспекцией.

Видео: как рассчитать транспортный налог

Расчёт налога на транспортные средства не так уж сложен даже для неспециалистов. Главное — владеть исходными данными, понимать систему расчётов, знать свои права и обязанности. А также уметь отстаивать то, что положено по праву.