Индивидуальный предприниматель, согласно положениям законодательства, имеет право работать без открытия расчётного счёта в банке и использовать для коммерческих операций личный счёт. Но работа только наличными при некоторых плюсах (например, экономии на плате за открытие и ведение счёта) ограничивает потенциал расширения и развития бизнеса. Поэтому ИП необходимо понимать, как выбрать надёжный банк и быстро без излишних затрат времени и сил открыть расчётный счёт.

Обязательно ли ИП открывать расчётный счёт

По общим правилам индивидуальный предприниматель может работать без открытия расчётного счёта. Но существуют ограничения в расходовании наличных средств, определённые Указанием ЦБ РФ от 07.10.2013 № 3073-У.

Согласно Указанию, индивидуальные предприниматели и юридические лица не вправе расходовать поступившие в их кассы наличные деньги в валюте Российской Федерации за проданные ими товары, выполненные ими работы и (или) оказанные ими услуги, а также полученные в качестве страховых премий. Исключение составляют следующие цели:

- выплаты работникам, включённые в фонд заработной платы, и выплаты социального характера,

- выдача наличных денег на личные (потребительские) нужды ИП, не связанные с осуществлением им предпринимательской деятельности,

- оплата товаров (кроме ценных бумаг), работ, услуг,

- выдача наличных работникам под отчёт,

- возвраты за оплаченные ранее наличными деньгами и возвращённые товары, невыполненные работы, неоказанные услуги.

Казалось бы, ИП разрешено оплачивать товары, работы и услуги наличными, но:

- Есть п. 6 вышеназванного Указания ЦБ, где устанавливается лимит расчётов наличными между юридическими лицами, в том числе и между ИП, в сумме 100 000 рублей по одному договору. Следовательно, если бизнесмен покупает или продаёт продукцию, работы и услуги, он должен сумму, превышающую этот лимит, перечислить безналичным способом.

- Если у ИП большие обороты и на его текущий счёт поступают крупные суммы, налоговая инспекция при проверке решит, что это личные доходы и доначислит НДФЛ в размере 13%, что выше налоговых ставок для УСНО, применяемой большинством бизнесменов.

- Фирмам, работающим с ИП, невыгодно перечислять платежи на текущий счёт предпринимателя, так как такие расходы не уменьшают их налоговую базу, и они неохотно сотрудничают с предпринимателями, у которых нет расчётных счетов в банке.

Наличие у коммерсанта расчётного счёта в банке повышает его статус как бизнесмена, способствует партнёрству с юридическими лицами, компаниями и фирмами, которые обычно не хотят сотрудничать с ИП без расчётных счетов, так как для них законодательно установлены более строгие правила работы и учёта денежной наличности.

Дополнительным плюсом расчётного счёта для ИП является возможность в режиме онлайн производить расчёты с партнёрами, поставщиками, выдавать зарплату, получать кредиты на более выгодных условиях.

Без расчётного счета бизнесмену нельзя рассчитаться за товары или услуги, открывать электронный кошелек (web money, «Яндекс Деньги»), оплачивать и принимать платежи банковскими картами

Когда лучше открывать ИП расчётный счёт

На начальном этапе работы индивидуальному предпринимателю, возможно, не стоит открывать расчётный счёт. Всё зависит от вида деятельности, которой хочет заниматься ИП. Если он оказывает услуги частным гражданам, то расчётный счёт ни к чему. Тем более законодательство разрешает работать без него, а тарифы банков на открытие и ведение счёта ложатся тяжёлым финансовым бременем на начинающий бизнес.

Но если предприниматель осуществляет производство продукции, ведёт оптовую торговлю или оказывает услуги юридическим лицам, то без открытия расчётного счёта не обойтись.

По каким критериям выбирать банк

Чтобы правильно выбрать кредитную организацию для обслуживания, следует прояснить некоторые моменты о самом банке:

- Его надёжность (только в 2017 году ЦБ отозвало лицензии у 43 банков, в 2016 году — у 97, и этот тренд продолжается):

- когда основан, сколько лет существует,

- кому принадлежит, кто главный акционер,

- какое место занимает в рейтинге банков.

- Его участие в системе страхования вкладов (АГСВ). С 2014 года при банкротстве банка, входящего в систему АГСВ клиенту возвращается сумма вклада, но не более 1 400 000 рублей.

- Его предложения для малого бизнеса и ИП. Важно иметь возможность выбора минимального пакета услуг, чтобы не нести лишние расходы.

- Тарифы на обслуживание, которые складываются из:

- стоимости открытия счёта,

- размера комиссии за переводы,

- тарифов на внесение и выведение наличных средств,

- системы дистанционного общения с банком «клиент-банк»,

- системы SMS-оповещения о проведённых операциях,

- наличия мобильных приложений для проведения банковских операций с любого устройства, подключённого к интернету.

- Территориальная доступность (как правило, является одним из решающих факторов при выборе банка для обслуживания). Даже при использовании дистанционного общения по системе «клиент-банк» и совершении банковских операций онлайн часто возникает необходимость личного посещения офиса кредитной организации.

Возможность взаимодействовать с банком, не выходя из офиса, ценится всеми предпринимателями

Выбирать ли Сбербанк для открытия расчётного счёта для ИП

В отношении надёжности со Сбербанком могут поспорить немногие кредитные организации.

Сбербанк — самый старый российский банк с почти двухвековой историей. Его учредителем и главным акционером на сегодняшний день является государство в лице ЦБ РФ. По числу отделений, а почти в каждом населённом пункте страны находится дополнительный офис Сбербанка (15 000 только по России), и по прибыльности Сбербанк стоит на первом месте.

Конечно, есть банки, которые могут сравниться со Сбербанком в надёжности, например, Альфа банк, ВТБ 24 и некоторые другие, входящие в ТОП-50 лучших кредитных организаций России. Нередко они предлагают более выгодные условия для открытия и ведения счёта. Но проблема в том, что многие кредитные организации недоступны в отдалённых регионах страны, а Сбербанк — всегда рядом.

Из минусов — в Сбербанке очень часто бывают технические сбои в:

- проведении платёжек,

- в онлайн-банкинге.

Кроме того, Сбербанк печально знаменит постоянным ростом тарифов за обслуживание.

Больше трёх лет я был клиентом Сбербанка в качестве ИП. Точнее, пока ещё им являюсь, но уже активно ищу другой банк для открытия расчётного счёта. Т. к. терпеть этот бардак и наплевательское отношение к клиенту сил уже больше нет. У меня оформлен в Сбербанке расчётный счёт ИП. В месяц от силы 1–2 транзакции (и то не каждый месяц) поэтому доплачивать за интернет-банк смысла нет, ношу платежки в банк сам, офис рядом с домом, мне нетрудно. На днях отношу очередную платежку на перевод собственных средств, на свой карточный счёт физлица в том же Сбербанке, проходит три рабочих дня (плюс выходные) — денег нет, иду разбираться. Оказывается, что средств на счёте не хватает, так как Сбербанк в очередной раз резко повысил тарифы без всякого предупреждения с 1 января и со счёта списалась повышенная комиссия, о которой я не знал.

Что меня достало по пунктам:

1. За три года комиссия за ведение счёта выросла в 6,5 (!) раз с 200 рублей до 1 300 в месяц. Цена увеличивалась минимум 3–4 раза, точно я не знаю, т. к. мне ни разу об этом не сообщили, каждый раз я случайно и с удивлением узнавал об этом через пару-тройку месяцев по выписке.

2. В ходе изучения выписки по счёту за последнее время также выяснилось, что Сбербанк отменил пункт договора о том, что ежемесячная плата не взимается при отсутствии движения средств по счету за этот месяц. Естественно, всё это тоже без какого-либо уведомления.

3. Также при изучении выписки обнаружились какие-то «левые» списания на 200–300 рублей, помимо резко подросшей комиссии, которые даже сбер-тётеньки затруднились объяснить. Природу их я так и не выяснил, сил уже не было спорить.

4. Просто умиляет, что если сбер-тётенька не может провести платежку, то ей даже в голову не приходит позвонить и сообщить об этом. Платёжка просто будет валяться где-то, пока я не приду и не пну операционистку. Такое было уже несколько раз. Ладно, если это перевод собственных средств, а если налоги?

Нужно ли объяснять, что бороться с этим хамством и бардаком я буду ногами. То есть просто уйду в другой банк.

Дмитрий Чеботарев phoenix81

www.banki.ru

Отметим, что банки регулярно повышают тарифы за свои услуги, в том числе за обслуживание расчётных счетов. Необходимо постоянно следить за изменениями ставок на их официальных сайтах.

Для одних Сбербанк на долгие годы становится надёжным партнёром, для других сотрудничество с ним оборачивается сплошным разочарованием

Документы для открытия расчётного счёта в Сбербанке

Процедура открытия счёта и документы, которые должен предъявить клиент, стандартные для всех банков, их перечень регламентирован инструкцией ЦБ РФ.

Открыть расчётный счёт в Сбербанке можно двумя способами:

- лично посетив офис,

- дистанционно подав заявку на открытие счёта.

Список документов, необходимых для открытия счёта ИП, небольшой:

- паспорт или другой документ, удостоверяющий личность,

- лист записи ЕГРИП по форме №Р60009,

- свежая выписка из ЕГРИП,

- свидетельство о постановке на учёт в налоговой инспекции,

- лицензия, если она выдана на отдельный вид деятельности,

- коды, полученные в отделе статистики (коды ОКАТО, ОКПО необходимо проставлять в заявлении на открытие счёта),

- ИНН предпринимателя также надо указывать в заявлении.

Если предприниматель доверяет открытие счёта представителю, то будет необходима нотариально заверенная доверенность. После предоставления оригиналов документов сотрудники банка 2–3 дня проверяют информацию о будущем клиенте и, если всё в порядке, менеджер заполняет договор на РКО (расчётно-кассовое обслуживание), а предпринимателю или представителю остаётся подписать бумаги.

Собрать документы, необходимые для открытия расчётного счёта, можно в течение 1 дня

Открытие счёта онлайн (резервирование)

В срочной ситуации, например, когда надо срочно принять платёж, ИП может онлайн подать заявку на открытие счёта, заполнив все обязательные поля в заявлении. В течение небольшого времени работники банка проверяют сведения, указанные в заявлении — паспортные данные, ИНН/КПП и номер в ЕГРИП и ОГРН, и клиенту передаются реквизиты расчётного счёта, иногда в течение одного рабочего дня. С этого момента счёт можно передавать контрагентам для перечисления денежных средств.

Но до подписания договора на открытие счёта распоряжаться средствами нельзя. Если на счёт поступили платежи, то подписать договор на РКО (расчётно-кассовое обслуживание) необходимо в течение пяти рабочих дней, если поступлений нет, то срок продлевается до тридцати рабочих дней. Обычно банк к вновь зарегистрированному ИП, у которого нет никакой истории в виде заблокированных счетов в других банках, не отказывает в открытии счёта.

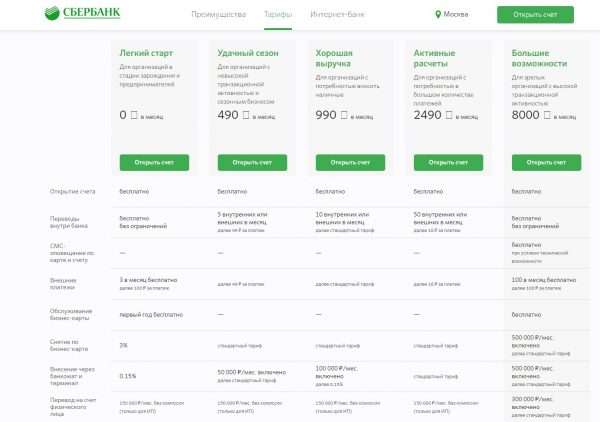

Тарифы на обслуживание расчётного счёта в Сбербанке

Для начинающих свою предпринимательскую деятельность бизнесменов банк предлагает пакет услуг «Лёгкий старт», предоставляя ИП оптимальные условия для развития в самый трудный первый год деятельности.

Ниже приведены тарифы пакета услуг «Лёгкий старт». Отметим, что покупка отдельных услуг обойдётся значительно дороже.

Таблица: пакет услуг от Сбербанка «Лёгкий старт» для Москвы

| Открытие счёта | бесплатно |

| Ведение счёта в рублях и ежемесячная плата за использование интернет-банка «Сбербанк Бизнес Онлайн» | бесплатно |

| Все платежи в адрес юридических лиц на счета, открытые в Сбербанке | бесплатно |

| Три платежа в месяц на счета юридических лиц, открытые в других банках | бесплатно, четвёртый и следующие платежи — 100 рублей |

| Первый год обслуживания корпоративной карты | бесплатно |

| Внесение наличных на расчётный счёт через банкоматы и устройства самообслуживания Сбербанка | 0,15% |

Тариф за внесение наличных в отделении банка — 1% от суммы взноса. Тариф за выдачу наличных с карты в устройстве самообслуживания — 3%, за выдачу наличных в отделении кредитной организации — 5%. Тарифы действуют на всей территории России.

У Сбербанка большой пакет тарифных предложений, каждый сможет выбрать что-то подходящее

Лизинг от Сбербанка для ИП

Для укрепления и развития малого и среднего бизнеса, в том числе и индивидуальных предпринимателей, Сбербанк предлагает лизинг грузового, специального, коммерческого и легкового автотранспорта импортного и отечественного производства, что позволит предпринимателям заменить или расширить парк автотранспорта на выгодных условиях.

Лизинг — это долгосрочная аренда машин, оборудования, транспортных средств, производственных сооружений с возможностью их последующего выкупа по остаточной стоимости.

Сбербанк осуществляет финансирование лизинговых сделок на определённых условиях.

Таблица: базовые условия для лизингополучателей

| Авансовый платёж | от 10% | |

| Сумма финансирования | до 24 млн рублей | |

| Срок договора лизинга | от 12 до 37 месяцев | |

| График платежей | аннуитетные/дифференцированные/убывающие | |

| Срок оформления сделки | от 8 часов до 2 рабочих дней | |

| Балансодержатель на выбор | лизингодатель или лизингополучатель (кроме ИП) | |

| Валюта финансирования | российские рубли | |

| Пакет документов | минимальный | |

Отметим преимущества лизинга, он позволяет бизнесмену:

- быстро получить основное средство для предпринимательской деятельности, которое ИП не способно, особенно в начальной стадии, приобрести за собственные средства,

- не предоставлять залог или не иметь поручителя,

- кредитоваться даже с нулевыми оборотами и без бизнес-плана,

- собрать минимальный пакет для заключения договора лизинга:

- заявление,

- копия паспорта (всех страниц),

- выписка из ЕГРИП,

- ИНН.

- использовать возможность досрочного погашения кредита.

Есть, конечно, и минусы:

- основное средство, в рассматриваемом случае лизинг Сбербанком автотранспорта, обходится дороже, чем если сразу купить его за собственные средства,

- следует учитывать, что транспорт, полученный по лизингу, надо страховать, делать ремонт и нести другие расходы за свой счёт, а транспортное средство может и не стать собственностью при определённых условиях,

- сразу выплачивается авансовый платёж, Сбербанк предлагает от 10%, обычно кредитные организации предлагают в диапазоне от 10 до 30%.

Возможность приобрести оборудование в лизинг особенно ценна для малого бизнеса

Эквайринг для ИП от Сбербанка: тарифы

Эквайринг — это когда на предприятии (в магазине, ресторане, торговой точке или иной компании для обслуживания частных лиц) в оплату принимают банковские карточки. Банк-эквайер, с которым заключён договор, устанавливает оборудование для приёма в оплату пластиковых карт, обучает персонал.

Различают:

- торговый эквайринг — для покупок в магазинах, оплаты полученных услуг в ресторанах, кафе и т. п.,

- интернет-эквайринг для покупок в интернете через специальный интерфейс,

- АТМ-эквайринг — банкоматы для снятия наличных.

Предприятие, заключившее договор эквайринга с банком, получает преимущества в своей деятельности:

- экономит на инкассации наличных,

- совершенно исключается риск получения фальшивых банкнот,

- по статистике стоимость чека при расчёте банковской карточкой на 20–30% выше, чем при расчёте наличными.

Клиенту эквайринг также выгоден:

- это удобно, не надо таскать с собой кошелёк и беспокоиться о его сохранности,

- кассир не ошибётся со сдачей.

Сбербанк — крупнейший в России банк-эквайер с многолетним опытом работы на рынке эквайринговых услуг, собственным процессинговым центром и командой высококвалифицированных специалистов. Банк предоставляет услуги эквайринга на высоком уровне, их отличает минимальная стоимость. При этом исключается возможность утечки конфиденциальной информации.

Сайт Сбербанка

www.sbtrbank.ru

Комиссия Сбербанка по эквайрингу для индивидуальных предпринимателей одна из самых низких — 2,5–3%. Это невысокая плата не только за удобный вид расчёта, но и безопасность платежей пользователей.

Сотрудничество со Сбербанком для ИП может стать катализатором в развитии бизнеса, но рассматривая варианты этого взаимодействия, следует помнить замечательную русскую пословицу: «Семь раз отмерь, один раз отрежь». Индивидуальному предпринимателю надо проникнуться некоторым недоверием ко всем предложениям кредитной организации, тщательно продумать нюансы и затем принимать решение. В таком случае не будет необходимости искать виновных в собственной неудаче.