За 27 лет существования Российской Федерации правила начисления пенсий радикально менялись три раза. И уже рассматривается очередная инициатива. Общая тенденция — постепенный переход ответственности за размер пенсии от государства к работающим. Чем больше взносов уплачено, тем он выше. И самозанятые стали первыми, кто это почувствует на себе в полной мере.

Должны ли самозанятые платить взносы в пенсионный фонд

Ещё до принятия закона о самозанятых было решено: ответственность за формирование своей пенсии они возьмут на себя.

По поводу отчислений в Пенсионный фонд, человек будет выбирать сам — будет ли он получать минимальную социальную пенсию, либо он будет получать базовую пенсию и тогда платить соответствующие страховые платежи, либо он будет использовать индивидуальный пенсионный капитал. Принимать решение самозанятый будет самостоятельно.

М. Мишустин, глава ФНС

https://tass.ru/vef-2018/articles/5561204

Если самозанятый одновременно работает по трудовому договору (а это допустимо), вопрос взносов вообще снимается. Их платит работодатель. У остальных отношения с Пенсионным фондом России (ПФР) строятся на добровольной основе. Закон не обязывает самозанятых платить пенсионные взносы. Но если нет отчислений, то не идёт стаж и не накапливаются баллы.

У самозанятого есть такие варианты:

- Не платить ничего и получать социальную пенсию. Какой она будет, решает государство (на начало 2019 года это около 5 000 руб.). Плюс есть возможность получать страховую пенсию, если раньше был наработан стаж и хватает пенсионных баллов.

- Участвовать в системе ОПС (обязательного пенсионного страхования) и платить взносы. Их размер зависит от действующих правил Пенсионного фонда и финансовых возможностей. Это формирует страховую часть пенсии.

- Создать пенсионные накопления. ПФР предлагает формировать эту часть пенсии только вместе со страховой, а в негосударственных фондах условия более свободные.

Представления людей далеки от планов властей: большинство россиян считает, что государство должно обеспечить им пенсию

Для тех, кто не хочет доверять своё будущее государству, есть альтернативные способы. Это разные варианты инвестирования, страхование жизни или депозиты.

Размер пенсионных отчислений для самозанятых

Правила взаимодействия самозанятых с Пенсионным фондом определены в ст. 29 закона «Об обязательном пенсионном страховании». Есть два направления, по которым могут идти взносы — страховая и накопительная части пенсии. По страховым платежам условия несколько отличаются для разных категорий самозанятых. А по накоплениям они для всех одинаковы.

Налоговые платежи самозанятых никак не связаны с пенсионными отчислениями. Они не уменьшаются на размер расходов, как это происходит у индивидуальных предпринимателей. А страховые взносы не зависят от размера доходов. То есть никто не будет контролировать, какой размер от выручки идёт на будущую пенсию.

Обязательное пенсионное страхование

Расчётный период по взносам на ОПС — календарный год. На этот срок устанавливаются максимально и минимально возможные суммы, проводится зачёт по стажу и пенсионным баллам. Если человек обратился в фонд не с начала года, делается пропорциональный расчёт за количество месяцев и дней, оставшихся до 31 декабря.

Точная сумма взносов остаётся на усмотрение самих плательщиков. Она может быть круглой или с копейками, кратной установленному минимуму или нет. Ограничения существуют только по платежам за год.

Для понимания всей системы можно выделить условную расчётную единицу — около 30 тыс. руб. в год (или 2 500 в месяц), что примерно соответствует минимальному взносу. За это застрахованный получает 1 год стажа и 1 пенсионный балл. А после выхода на заслуженный отдых будет иметь право на страховые выплаты по минимуму. Если платить меньше, оба показателя уменьшаются пропорционально. При большей сумме взносов начисляются дополнительные баллы, а вот стаж не увеличивается. Такую единицу удобно использовать для расчётов, например, сколько не хватает для начисления страховой пенсии. Так будет проще спланировать платежи.

Если россияне и готовы сами откладывать на старость, то это суммы, сопоставимые с теми, которыми оперирует ПФР

Минимальный и максимальный размер взносов

Есть две категории самозанятых, и правила для них отличаются:

- Плательщики налога на профессиональный доход (НПД). Для них есть только максимальный лимит взносов. По факту платить можно столько, сколько позволяют возможности и подсказывает здравый смысл.

- Няни, репетиторы, сиделки, помощники по дому, не платящие налогов. В этом случае существует минимальное и максимальное ограничение.

Предельные ставки по взносам привязаны к МРОТу, утверждённому на федеральном уровне. То есть узнать точную цифру получится только на текущий год. В 2019 году это 11 280 руб.

Минимальный размер взносов рассчитывается так: МРОТ х тариф страховых взносов (22%) х 12 месяцев. Это 29 779,2 руб. в 2019 году. То есть примерно та сумма, что мы приняли за условную единицу. Максимальный размер в 8 раз больше минимума — 238 233,6 руб. на 2019 год.

Видео: как самозанятому заработать на пенсию — комментарий от ПФР

Накопительная пенсия

Накопительная система работает как инвестирование, приносящее доход. И с этим связаны все риски и выгоды. Правила формирования накопительной пенсии описаны в законах 56-ФЗ от 30.04.2008 и 424-ФЗ от 28.12.2013.

Взносы на накопительную часть пенсии не конвертируются в баллы, а считаются в денежном выражении. Для размещения средств можно выбрать один из фондов или управляющую компанию, а потом поменять решение. Деньги получат в наследство дети и внуки, если сам плательщик не успел ими воспользоваться.

ПФР предлагает самозанятым делать отчисления на добровольной основе и участвовать в программе государственного софинансирования. Ограничений по размеру взносов нет. Но есть существенное условие: если за год поступила сумма от 2 000 до 12 000 рублей, за счёт государства она удваивается. А о правилах работы негосударственных фондов охотно рассказывают их консультанты.

Как будущая пенсия зависит от величины взносов

Про отдачу от пенсионных взносов можно говорить очень условно. Пенсия — проект долгосрочный, а законодательство меняется часто. И это основная проблема расчётов. Ещё одна сложность — множество переменных, которые зависят от решения властей и состояния экономики.

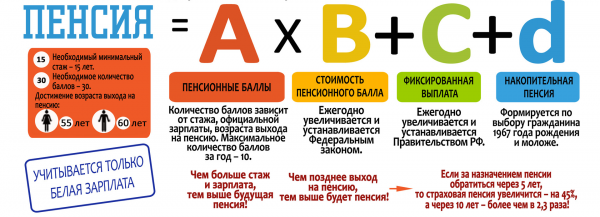

Страховая часть пенсии рассчитывается по специальной формуле. Что здесь может контролировать сам плательщик, так это стаж и пенсионные баллы (официально это называется ИПК — индивидуальный пенсионный коэффициент). Для расчёта общее количество баллов надо умножить на стоимость одного балла на момент обращения за пенсией. Последний показатель официально утверждается на каждый год. Пока цифры есть до 2024 г. Поэтому полученная сумма будет актуальна, если выйти на пенсию в ближайшее время. То есть по взносам нельзя высчитать, какая пенсия будет через 10 или 20 лет. Можно только понять закономерность — больше или меньше, чем у других.

Пенсия состоит из нескольких частей, которые рассчитываются по-разному

Существенный момент — право на получение страховой пенсии. Оно наступает, если у человека есть минимально необходимые стаж и количество баллов. И здесь стоит определиться, имеет ли смысл претендовать на выплаты. Возможен такой вариант, что человек долго не работал или работал без официального оформления. Раньше отчислений не было, а за годы самозанятости большие взносы платить не по силам. Если минимума не набрать, лучше забыть про отчисления — деньги пропадут. В другой ситуации разумнее будет потратиться на взносы, чтобы пересечь минимальный порог.

С накоплениями тоже не всё так просто. Например, средства в ПФР из-за кризиса решено было заморозить, иными словами — перевести в страховую часть. Фактически это крах системы. В таких реалиях впору задуматься, стоит ли рисковать. Ведь деньги свои, а не работодателя.

Таблица: показатели по годам для расчёта пенсии

| Год выхода на пенсию | Минимальная сумма ИПК для получения пенсии | Минимальный страховой стаж для выхода на пенсию | Стоимость ИПК в рублях |

| 2019 | 16,2 | 10 лет | 87,24 |

| 2020 | 18,6 | 11 лет | 93 |

| 2021 | 21 | 12 лет | 98,86 |

| 2022 | 23,4 | 13 лет | 104,69 |

| 2023 | 25,8 | 14 лет | 110,55 |

| 2024 | 28,2 | 15 лет | 116,63 |

| 2025 и последующие годы | 30 | 15 лет |

Примеры расчётов

Рассчитаем, какой минимум нужно платить, чтобы претендовать на страховую пенсию. Если самозанятый раньше не перечислял взносов, а на пенсию пойдёт нескоро, ему потребуется 15 лет стажа и 30 пенсионных баллов. Для этого надо платить взносы 30 лет по минимальной ставке или 15 по двойной.

Рассмотрим ситуацию, когда человек раньше работал по трудовому договору и отчисления шли от работодателя. А потом решил уйти на самозанятость. Допустим, зарплата была небольшой, за время трудоустройства накоплено 10 лет стажа и 10 баллов. Для страховой пенсии этого не хватит. Поэтому перед человеком встаёт задача — «заработать» пятилетний стаж и накопить 20 баллов. Здесь есть варианты: платить взносы 5 лет по минимальной ставке х 4 (примерно по 120 тыс. в год), 10 лет по двойному тарифу или 20 лет по минимуму. Если раньше зарплата была высокой, стартовые условия могут быть другими — например, 10 лет стажа 30 баллов. Тогда задача упрощается — это 5 лет выплат по минимальной ставке. Всё остальное пойдёт на увеличение пособия.

Как правило, у наёмных работников пенсии выше, чем у самозанятых. Это происходит потому, что среднегодовой платёж в Пенсионный фонд за наёмного работника в крае составляет 92,8 тыс. руб., а за самозанятое население — 44 тыс. руб. в год. Отсюда и разница в размерах пенсий.

Елена Андрусенко, начальник управления организации назначения и выплаты пенсий Отделения Пенсионного фонда РФ по Хабаровскому краю

https://www.consultant-dv.ru/periodika/gazeta-vernoe-reshenie/vypusk-10–20–10–17/kak-samozanyatym-grazhdanam-zarabotat-dostoynuyu-pensiyu/

Теперь определимся с прибавкой к пенсии от взносов за конкретный год. Например, человек платит по максимальной ставке (238 233,6 руб. в 2019 году), он получит за это 8 баллов. Дальше всё будет зависеть от того, когда он выйдет на пенсию. Доплата в 2020 году составит: 8 х 93 = 697,92 в месяц. В 2024 году это будет 8 х 116,63 = 933 руб.

Видео: негативное мнение о пенсии для самозанятых

Как определить оптимальный размер взносов

Разумнее всего обратиться за консультацией в Пенсионный фонд. А перед этим решить несколько задач:

- Узнать размер пенсионного капитала на текущий момент. Эту информацию можно получить лично в фонде по месту прописки или удалённо, заказав справку о состоянии лицевого счёта через личный кабинет или портал «Госуслуги».

- Сделать примерный расчёт будущей пенсии на калькуляторе.

- Определиться с пожеланиями на пенсию — будет ли это законный минимум, оптимальная середина или максимально высокие выплаты.

- Выбрать принцип формирования пенсии (страховая, накопительная).

- Просчитать сумму, которую возможно выделить за год на взносы.

Ответ будет зависеть от соотношения приоритетов и возможностей. Зная исходные данные, сотрудники фонда подскажут возможные варианты и помогут советом. Но решение остаётся за самим человеком.

Как самозанятым платить взносы в пенсионный фонд

По срокам уплаты есть только одно ограничение — все взносы за год должны прийти в фонд не позже 31 декабря. Тогда расчёты по стажу и баллам пройдут корректно. В остальном это вопрос удобства. Можно перечислять деньги каждый месяц, квартал или раз в год.

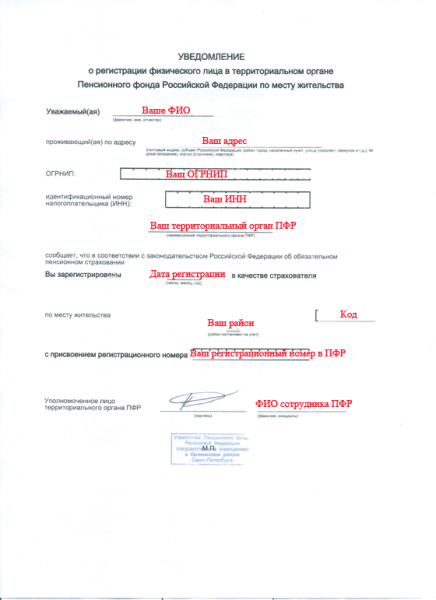

Регистрация плательщика

ПФР может взаимодействовать только с теми, кто встал на учёт. Самозанятым надо обратиться в территориальное отделение фонда по месту жительства.

Для регистрации нужны такие документы:

- заявление,

- паспорт,

- документ, подтверждающий регистрацию в качестве самозанятого.

Их можно подать лично или отправить по почте. Как результат самозанятый получает уведомление о постановке на учёт. При личном визите — сразу же. А в случае пересылки документ отправляется по обратному адресу в течение 3 дней. Плательщику присваивается индивидуальный номер.

Самозанятый считается плательщиком взносов (страхователем) с момента постановки на учёт в ПФР

Порядок уплаты

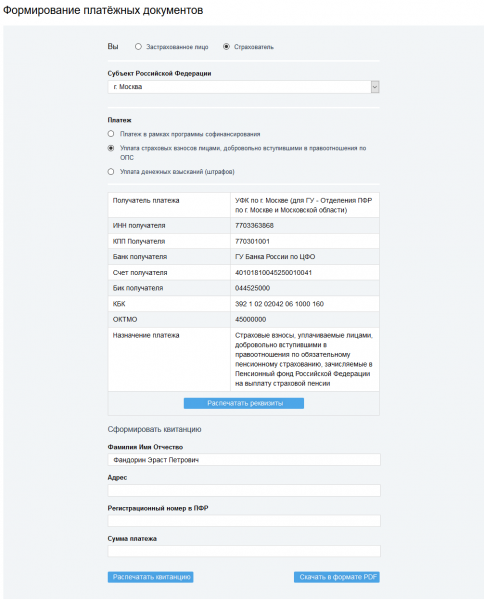

Для проведения платежа понадобятся такие данные:

- наименование и реквизиты получателя (это территориальное отделение ПФР),

- Ф. И. О., адрес и регистрационный номер плательщика,

- сумма платежа,

- КБК — 392 1 02 02042 06 1000 160.

Квитанцию для оплаты можно сформировать с помощью специального сервиса на сайте ПФР. Там надо отметить себя как страхователя, выбрать регион, тип платежа и ввести личные данные. Реквизиты заполнятся автоматически. Квитанцию можно сразу распечатать или сохранить в формате PDF.

Квитанцию удобно заполнять на сайте ПФР, так как реквизиты определяются автоматически

Как платить взносы — это вопрос удобства. Возможные варианты:

- наличными в отделении банка,

- из аккаунта в «Госуслугах»,

- картой через онлайн-банкинг.

Самостоятельность — это всегда ответственность и доля риска. Государство предлагает самозанятым определиться, на какую пенсию они готовы претендовать, и самим решить, как платить взносы. И платить ли их вообще. Это можно рассматривать как долгосрочное инвестирование с туманными перспективами. А отношения с Пенсионным фондом как партнёрские, а не принудительные.